美联储“跳过”加息,但不能越过通胀的山丘

- 未命名

- 2023-06-13

- 96

周浩 孙英超

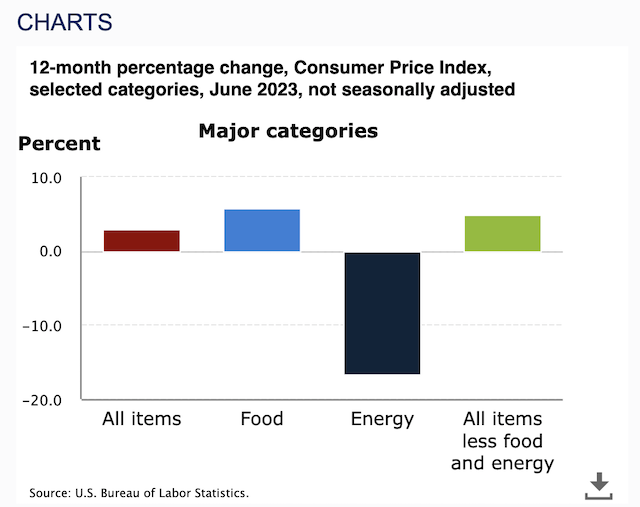

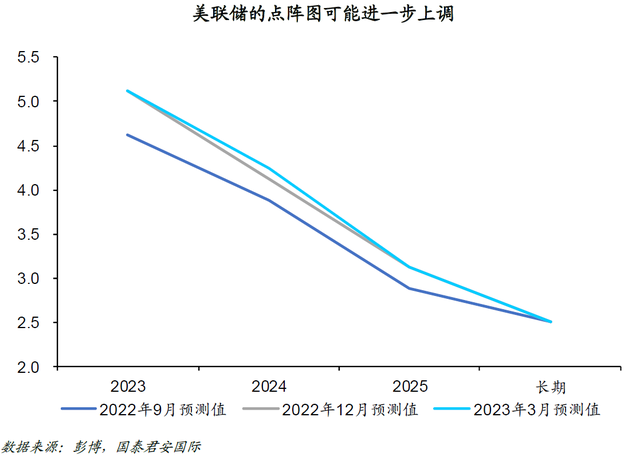

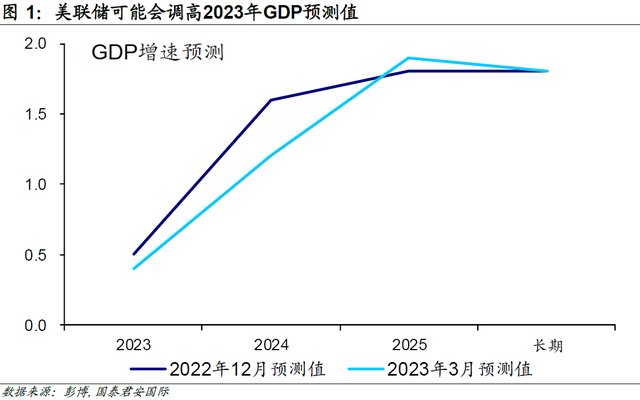

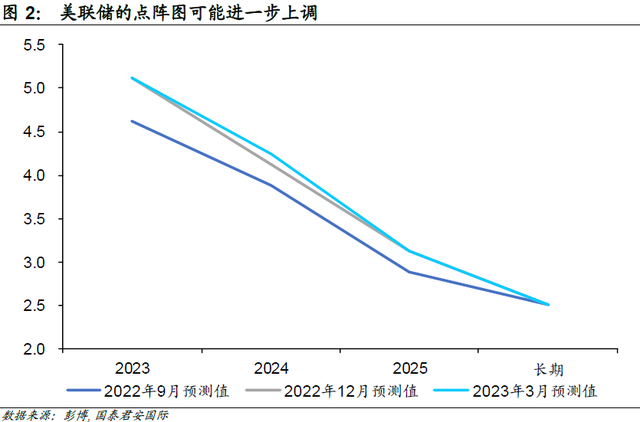

市场十分关注的美联储议息会议,将在本周落地。我们认为美联储将会选择“跳过”加息,但未来是否加息将是“开放”的。市场认为美联储7月或者9月可能加息,但我们认为美联储更重要的是管理通胀预期,而非调整或者不调整利率——利率已经处于“限制性”区间,所以美联储流露出对通胀的关注,避免通胀和市场预期跑偏。因此美联储即使暂停甚至已经停止加息,但会后声明仍然会较长一段时间内保持“鹰派”。另一方面而言,政策利率已经进入“限制性状态”,未来需要观测的是货币政策的传导效果,因此美联储会更多通过“定性”(即政策宣示)而非“定量”(调整政策利率)来传达货币政策立场。支持美联储保持较高利率中枢的原因,也有如下几个:第一,美联储可能调高2023年GDP预测,但调低2024年经济预期,以反映高利率对经济的长期压制;第二,美联储需要调高未来两年的核心通胀预测,以反映通胀中枢的上移;第三,点阵图的中值可能会略有提高,以有利于控制通胀预期。

几个核心问题也因此迎刃而解——首先,如果不出现大规模衰退,年内降息的概率很低;第二,通胀中枢抬升,政策利率中期大概率会显著高于2%;第三,出于管理通胀预期的需要,美联储不会调整2%的中期通胀控制目标。

01

“跳过”加息

本周美联储议息会议牵动市场的神经,相信在本周的会议之后,市场会对未来一段时间的美国货币政策走势作出更为清晰的判断。在会议之前,市场往往也会对本次会议的核心结论进行一定的预测。在我们看来,本次会议的重要性不言而喻,以下是我们对于本次会议的几点预判:首先,美联储大概率会在本周“跳过”加息,但仍然会给未来留出继续加息的窗口。但即便如此,市场也难以判断美联储是否会在7月或者9月加息,或者连续在7月和9月加息。

从美联储的角度来看,加息与否并非核心,而管理通胀预期是最为关键的。因此美联储即使暂停甚至已经停止加息,但会后声明仍然会较长一段时间内保持“鹰派”。另一方面而言,政策利率已经进入“限制性状态”,未来需要观测的是货币政策的传导效果,因此美联储会更多通过“定性”(即政策宣示)而非“定量”(调整政策利率)来传达货币政策立场。

02

美联储可能调高2023年经济预测

第二,本月的经济预测大概率会作出以下几个调整:第一,美联储可能调高今年的经济预测,但调低明年的经济预测;第二,美联储可能会同时调高今年和明年的核心PCE价格指数预测;第三,美联储可能会调低今年的失业率预测,但维持明年的失业率预测水平。由于经济预测是每季度作出,因此本月的新预测也会给市场一定的前瞻性指引。调高2023年的经济预测是基于目前整体经济运行态势好于预期,但调低2024年的经济预测则是考虑到利率长期处于高位可能带来的对于经济的负面影响。从通胀角度来看,核心PCE价格指数一直居高不下,并表现出“粘性”,因此三月作出的预测值明显偏低。由于通胀中枢抬升,美联储大概率需要调整未来一段时间的通胀预测,以反映出其对于中期通胀仍将保持“粘性”的基本判断。从就业市场而言,美联储在3月给出的全年失业率判断是4.5%,这与目前大约3.7%的实际值差距仍然较大,因此大概率会作一个“技术性”调整,但保持明年失业率预测不变,符合对于经济和通胀走势的基本判断。市场较为关心的“点阵图”大概率也会被上调,3月份给出的2023年的“终点利率”判断为5.0%-5.25%,中值为5.1%。基于上述一系列的预测调整,中值可能会上调至5.2%或者略高,这也意味着未来仍然会有加息的空间,但这种空间更大可能是“预防性”的。

03

几个核心问题

总体而言,美联储6月“跳过”加息基本上板上钉钉,但未来的利率路径仍然存在不确定性。市场可能关心的几个问题,答案也大致明朗。首先,如果不出现大规模衰退,年内降息的概率很低;第二,通胀中枢抬升,政策利率中期大概率会显著高于2%;第三,出于管理通胀预期的需要,美联储不会调整2%的中期通胀控制目标。

(周浩为国泰君安国际首席经济学家)

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/8271.html