医疗器械ETF午盘下跌1.3%,国产内窥镜龙头业绩放量,机构:关注内窥镜百亿级市场,技术上的差异化创新有望加速国产替代

- 未命名

- 2023-08-23

- 199

8月23日午盘,A股最大的医疗器械ETF (159883)下跌1.30%,最新报价0.53元,盘中成交额已达1687.51万。成分股中,内窥镜龙头开立医疗、澳华内镜逆势上涨。

昨日开立医疗发布中报,归母净利润同比增长56%,内窥镜业务持续高增长,并推出针对微创外科团队的员工激励计划。澳华内镜中报也表现亮眼,2023H1公司实现扣非归母净利润实现同比增长2033.76%,收入高速增长下规模效益逐步显现,预计新产品AQ300市场推广顺利。

参考日本市场,日本和我国同样属于消化道癌发病率较高的国家,疾病负担重。日本早癌筛查指南制定及开展时期较早,内镜筛查已成为胃癌筛查优选方法,日本内镜诊疗下沉至基层诊疗所,实行早诊早治,消化道癌标化死亡率远低于我国。日本早诊早治经验值得借鉴,我国国家层面将有可能进一步推行早诊早治相关政策,随着早诊早治理念的加强及早筛范围的扩大,我国内窥镜市场下沉空间大。

国产软镜实现技术突破,国产替代有望加速进行。目前国内软镜市场90%左右份额被进口厂商占据,进口替代空间广阔。近年,国产软性内窥镜品牌在光源及镜体上逐渐向进口品牌看齐,AI辅助将有助于提高诊疗效率和准确性,使得内镜诊疗需求释放一定程度上不受限于内镜医生数量。国产内镜性能上可满足临床对于三、四级手术的需求,以澳华内镜、开立医疗为代表的高端国产内镜在三级医院高端诊疗市场存在冲刺破局机遇。澳华内镜新一代旗舰产品AQ-300对标奥林巴斯下一代4K旗舰产品X1。AQ-300具有4K+光学放大、可变硬度等功能,还搭配有小镜种,目标是三级医院市场。开立医疗带有光学放大和可变硬度功能的镜体已获批;超声内镜已在国内拿证,打破进口垄断。从21年下半年以来,多地在软镜设备采购上重点支持国产品牌,进口品牌经销商也积极寻求跟国产企业的合作。在产品升级和政策助力下,国产软镜进口替代进程有望加速。

西南证券研究提出,我国内窥镜是一个百亿级市场,国产硬镜和软镜都在追求供应链的自主可控,在技术上进行差异化创新以加速国产替代化进程。根据弗若斯特沙利文预测,2021年国内市场规模(出厂端)为250亿元左右,预计2030年市场规模将达600亿元,中国市场也将在2030年成为全球内窥镜第二大市场。主要驱动力来自:(1)我国政策鼓励国产设备,从注册到采购端均有倾斜;(2)微创大时代加速来临,拉动内窥镜上游制造企业规模增长;(3)早筛渗透率的提升,激发中高端内镜整体需求;4)分级诊疗政策推升基层医院设备需求+内镜医生需求。此外,我们搭建量价模型,根据各级医院数量、微创渗透率、科室平均配置硬镜数量、单台主机配备镜体数量、主机及镜体的单价、更换周期以及国产化率的假设,测算2030年中国硬镜市场有望超过120亿元。根据软镜渗透率及一些假设,测算2030年中国软镜市场同样有望超120亿元。从竞争格局角度,硬镜和软镜2021年国产化率分别为15%和8%。目前在行业处于发展初期,初步形成产业集群。未来看好国产替代空间,大浪淘沙优中选优。

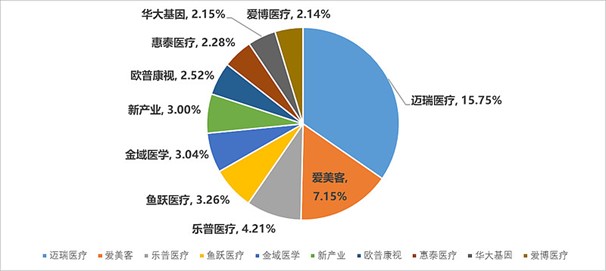

一指涵盖内窥镜龙头开立医疗、澳华内镜的医疗器械ETF(SZ159883)为目前A股规模最大的医疗器械行业ETF,追踪中证全指医疗器械指数,覆盖医疗设备、高低值医用耗材、IVD、医美四大细分领域,全面表征A股医疗器械行业发展,迈瑞医疗作为第一权重占比近15%。在6月指数调样后,医疗器械ETF的科创板股票含量最新突破20%,踏上了科创板的快车道,指数创新属性突出。

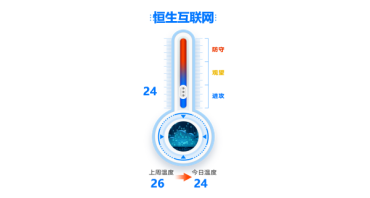

截至2023年8月22日,标的指数最新PE估值26.12倍,低于指数发布以来近87%的时间区间,投资性价比凸显。未来,在“疫后复苏”、创新迭代、国产替代进程加速、创新出海国际化升级的逻辑共振中,国内医疗器械市场将开启万亿规模之路,各细分赛道全面开花,从跟跑到领跑,国产器械黄金时代或正在到来。场内可通过159883高效交易,场外也有联接013416可布局。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/20360.html

下一篇

杂志封面制作美食