冯柳加仓腰斩股!顶尖基金减仓芯片

- 未命名

- 2023-08-12

- 95

来源:格隆汇

日经 225 指数今年以来涨超 27%,创下近 33 年来的新高,这一涨幅在全球市场来看也是十分亮眼。

当市场对日经 225 指数冲向 40000 点的呼声愈演愈烈之际,日本知名基金公司正在低调减持短期涨幅较大日本芯片股。

1

顶尖基金减仓芯片股,日本股市供给侧改革

日本大型股权基金 Alma Eikoh,管理价值 1266 亿日元的资产,今年表现优于 99% 的同行。其基金经理 Pulsford 透露,在过去的一个月内已经将瑞萨电子的头寸削减了三分之一,减持原因则是该公司的股票价格已经翻了一倍多。

半导体行业目前仍是 Alma Eikoh 基金的主要配置板块,其权重占比超过 10%。Pulsford 表示,鉴于瑞萨电子的长期潜力,他很高兴持有更多该公司的股票,但是其股价还需要先降温。

Pulsford 进一步透露,他们正将一些表现良好的股票转移至一些暂时表现不佳,但基本面比较强劲的股票中。卖出瑞萨电子的股票后,Alma Eikoh 公司将这部分资金流入了 “ 高质量 ” 的防守型股票,如面条制造商日清食品控股和肥皂生产商花王公司。

最近,华福证券复盘了日本失去三十年的经济与股市,其结论很有意义:

1990 年以后日本股市的起落,究其本质,实际上是日本经济和产业转型升级的过程。这个转型升级,是从金融地产为主导的产业模式,最终转向了以消费科技为主导的产业模式。

所谓 “ 失去的三十年 ” 主要是针对日本金融地产经济发展模式而言的,日本经济进入低增长时代后,此前与经济高速增长密切相关的周期、金融板块,总体上开始淡出视野,取而代之的是消费、科技、医疗保健等经济转型方向品种。

在信息技术、工业制造、医疗保健、消费等领域,日本股市存在一大批牛股并未失去过去的三十年。2012 年 9 月以来,日本股市涌现出一大批牛股,10 倍股公司超过 100 家,主要分布在信息科技、工业、医疗健康、可选消费等板块。涨幅较大的大市值代表性公司有索尼集团、基恩士、大金工业、M3、东京电子、大福、日涂控股等。

通过持续的经济转型和产业升级,当前日本股市的上市公司构成已经与 1990 年泡沫破灭前完全截然不同,这也可以说是过去三十年里日本经济所经历的市场化的供给侧改革。

2

冯柳加仓这只腰斩中药股

信邦制药公告称,基于对公司未来发展的信心以及对公司价值的高度认可,拟使用 1 亿元 -2 亿元自有资金回购股份,用于股权激励或员工持股计划。

近日信邦制药公告了回购股份决议的前一个交易日,即 6 月 27 日的前十名股东持股情况。

信邦制药一直是明星基金经理冯柳的持仓股,截至 6 月 27 日,冯柳掌舵的高毅邻山 1 号远望基金持有信邦制药 3800 万股,相较于一季度末的 3150 万股增加 650 万股。

冯柳首次进入信邦制药十大流通股名单是在 2021 年三季度,当时持有 8880 万股,之后进行了增减持后,在 2022 年三季度达到高峰持有 9000 万股,随后在去年四季度和今年一季度减持,最新持仓 3800 万股,按近期 4.5 元 / 股均价算,持仓市值 1.7 亿。

信邦制药是一家集中药材 GAP 种植、新药研发、药品生产及销售为一体的高新技术制药企业。

2022 年实现收入 63.5 亿元,同比 -1.9%,归母净利润 2.2 亿元,同比 -17.7%。一季度公司实现营业总收入 16.05 亿元,同比增长 1.70%;归母净利润 5294.48 万元,同比下降 27.94%。

近几年信邦制药股价持续下跌,从 2021 年 11.88 元 / 股的高位跌至 4.5 元 / 股附近,跌超 60%。

( 本文内容为客观数据信息罗列,不构成任何投资建议)

冯柳一般是在公司遭遇利空或下行趋势时买入,体现了其 “ 弱者体系 ”“ 逆向投资 ” 的投资理念,这次投资目前看是被套住了。

3

头部私募中期策略出炉

基金发行市场今年略显寒意,上半年新成立的基金有 610 只,规模达 5286.62 亿元。

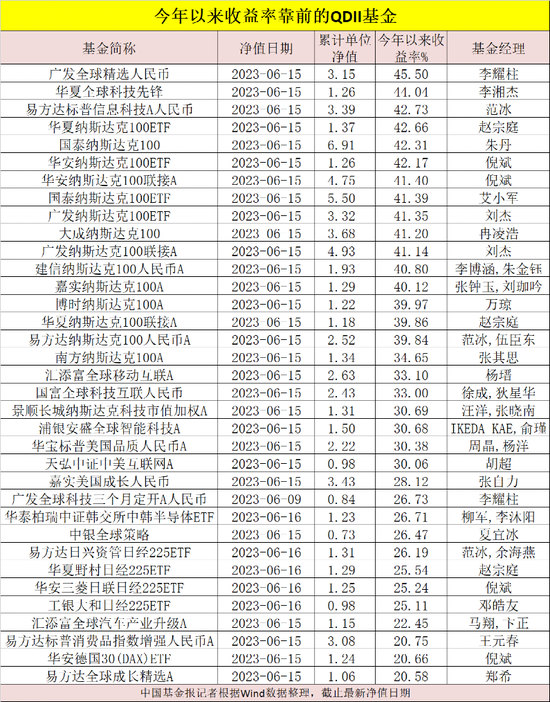

市场以结构性行情为主,部分新基金把握住了机会,火速建仓,净值快速增长。

广发成长领航一年持有是今年成立的新基金中,收益率最高的主动权益类产品,最新收益率 31.26%,近日公告开始限购。

金信优质成长、嘉实全球产业升级、永赢先进制造智选等今年新成立的主动权益类基金,今年以来收益率均超过 20%。

近期,多家机构发布中期策略,平安证券中期策略报告认为,下半年随着外部压力的边际缓和、国内经济持续恢复以及产业政策的落地,市场整体环境将优于上半年。

方正证券表示,类似 2019 年 “ 调结构 ” 政策将是主线,下半年 “ 高质量调结构 ” 政策的优先序会更高,大概率是 “ 托底型稳增长 ”,不妨右侧布局。

知名私募陆续发布下半年展望,世诚投资陈家琳表示,往前看,经济仍有 “ 内外 ” 托底,并带动预期和信心从最低位修复。优质消费品公司值得长线布局,人工智能后半程的特征是收敛和扩散兼容并蓄。

星石投资认为后续政策仍以托为主,产业政策的落地可能会更多,下半年投资机会主要集中于三方面:一是跌出来的机会;二是中报高盈利兑现的机会;三是偏长期的投资机会。

景林资产高云程用六个关键字总结今年的投资布局:集中、逆向、长期,景林资产集中投资在有长期全球竞争力的公司和相关产业里,利用市场的波动和投资者行为的极端性,争取逆向买入被误会的公司,持续跟踪组合里的公司,减少交易频率,提高每一次交易的正确率。

高云程接下来看好三个方向:一是坚信中国人的生活消费水平会持续提升,对美好事物的追求不会改变,未来一定会吃穿用得更好,娱乐的更多;二是 AI 是未来十年最大的科技革命,智能化的世界会大不相同,必须参与其中;三是中国有一些产业是有全球比较优势的,这些产业里面的公司不仅有中国产业链的供应优势,也具备更强的研发能力和产品迭代能力。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/16063.html