脑动极光IPO:商业模式不明可持续经营存疑 联席保荐人14倍溢价突击入股抬估值?

- 未命名

- 2023-08-11

- 63

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,脑动极光医疗科技有限公司(以下简称“脑动极光”)正式向港交所递交招股书,拟主板挂牌上市,由中金公司和浦银国际担任联席保荐人。

在对招股书进行梳理分析后发现,脑动极光IPO存在诸多问题。

首先,公司2021年-2023年三月的业绩表现均为亏损,报告期内累计亏损约13亿元,累计营收额仅为2415万元,尚不及同期累计销售费用。

其次,公司于8月8日递表,而联席保荐人中金公司的附属公司却在递表前四天,也就是8月4日以极高的每股成本突击入股,或存在刻意提升公司估值的嫌疑。

最后,公司业务前景及产品临床价值尚不明朗。软件形式支撑起的“数字疗法”概念缺乏成熟商业化路径,同时尽管公司商业化产品已经获得二类医疗器械注册证,但其价值含量仍有待商榷。

综合来看,脑动极光商业化前景面临较大不确定性,扭亏为盈或遥遥无期,公司可持续经营存疑。

商业化前路难言乐观 产品价值有待考虑

脑动极光所处的行业为数字疗法行业。所谓数字疗法(DTx),就是指基于临床医学,通过软件程序治疗、管理或预防疾病。

目前,脑动极光拥有多款用于不同医疗场景的软件产品,其中三款已获得二类医疗器械注册证。从商业化角度看,公司核心产品——针对认知障碍的脑功能信息管理平台软件系统(以下简称“系统”)已进入商业化阶段,用于血管性认知障碍、失语症、阿尔茨海默病、抑郁症、精神分裂症等疾病的测评及干预。

需要注意的是,数字疗法的审批虽然归属于医疗器械,但是获批并不代表产品已具备了临床及商业化价值,从产品获批到商业化推广,这将是一个漫长的过程。

结合国外数字疗法发展史来看,国外头部企业Pear Therapeutics旗下部分软件也获得了FDA的许可,并于2021年12月通过SPAC成功上市,被称为“数字疗法第一股”,市值一度超过百亿人民币。但在今年3月,Pear就宣布公司未能为其产品建立可持续商业模式,希望寻求战略调整或选择破产。

此外,早在2020年,临床和经济评论研究所的一份公开报告就曾指出,“目前的证据不足以证明reSET-O(Pear的一款用于治疗阿片类药物使用障碍的产品)数字技术的净健康益处。”并且,“当前reSET-O的价格长期性价比低”。此外,该报告表明,“没有相关临床试验支持reSET-O FDA试验结果的公允性”。

综上不难看出,数字疗法尽管被认为是具备发展前景的朝阳赛道,但产品不符合卫生经济学,临床试验缺乏统一标准,行业认知度不足缺少产品支付方等问题也普遍存在,行业目前仍处于试错的发展初期阶段,距离成熟商业化还有较长的距离。

正如脑动极光招股书风险因素部分所述“数字疗法行业为新兴行业,发展迅速且不断演变,尚不确定是否会达到并维持较高的需求和市场接纳水平。”,“我们产品及候选产品的实际市场规模可能小于预期,可能会导致即使商业化也最终无利可图。”。

结合财务数据(下文第二段)来看,脑动极光的营收绝对值仍然较低,且收入主要来自单一客户,商业化模式及进程相比Pear等国内外竞品企业尚未取得显著突破,可持续经营面临较大不确定性。

营收不及销售费用 应收账款占比畸高

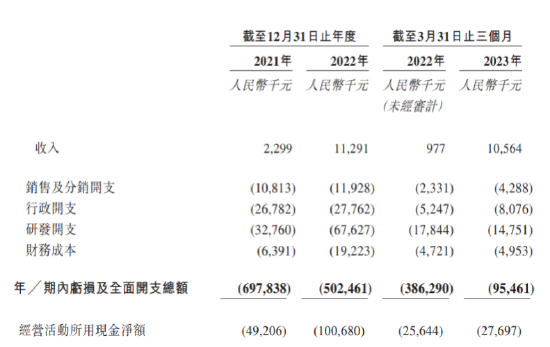

从财务角度看,脑动极光于2021年、2022年、2023年前三个月分别实现营收229.9万元、1129.1万元、1056.4万元,单从增长角度来看表现良好。

资料来源:招股书

但从营收质量来看情况或不容乐观。招股书显示,2021年、2022年及截至2023年3月31日止三个月,脑动极光向前五大客户的销售总额分别为160万元、820万元及910万元,分别占同期收入的约70.0%、73.1%及86.3%。其中,向最大客户的销售总额分别为80万元、440万元、440万元,占同期收入的35.4%、39.1%及41.7%,对单一或少数客户的依赖度较高。

同时,有限的收入中,大部分为应收账款。招股书显示,2021年、2022年及截至2023年3月31日止三个月,脑动极光的应收账款分别为113.6万元、842.2万元、1862.8万元,占同期营收的比例为49.41%、74.59%、176.33%。

资料来源:招股书

此外,脑动极光报告期内的销售费用分别为1081.3万元、1192.8万元、428.8万元,各时期内的营收均不及当期销售费用,或存在为了上市“砸钱买营收”的可能。

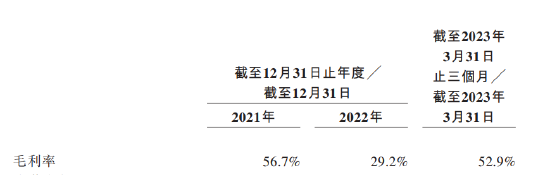

从利润率看,脑动极光在报告期各时间端内的毛利率起伏较大,公司给出的解释是“主要由于第三方服务提供商产生的经营成本费率增加。”由此来看,公司对于自身业务的利率水平缺乏掌控力,未来业绩风险或进一步加剧。

资料来源:招股书

联席保荐人子公司递表前突击入股 超高溢价收购或为抬高估值

资本运作方面,脑动极光自创立至今共完成了6轮融资,累积融资金额约达5.32亿元。其中,在2020至2022年期间该公司完成的三轮融资,单轮融资额均超过亿元,分别为B轮融资1.67亿元、B+轮融资1.48亿元、C轮融资1.38亿元。

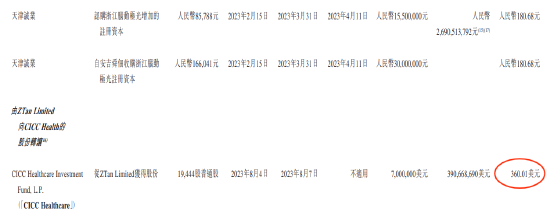

值得关注的是,2023年8月4日,也就是脑动极光递表前四天,CICC Healthcare与公司实控人谭先生及ZTan Limited(一家由谭先生全资拥有的英属维尔京群岛公司)签订股份购买协议,以现金代价700万美元收购了公司19444股的股权,每股持股成本达到了惊人的360.01美元/股,相比于6个月前180.68人民币/股的入股价格翻了近14倍。

资料来源:招股书

招股书显示,CICC Healthcare是一家成立于开曼群岛的投资基金,其普通合伙人为CICC HealthcareInvestment Management Limited(CICC Healthcare Limited)。CICC Healthcare Limited由中金公司的间接附属公司CICC Capital(Cayman)Limited间接全资拥有。

中金公司作为脑动极光IPO的联席保荐人,其间接附属公司却在递表前夕以极高溢价突击入股,或存在以入股形式为公司提升估值的可能。资料显示,估值涉及到新股定价这一关键问题,投资机构之所以愿意以高价突击入股,可能是为了追求公司上市后带来的高额收益。若IPO公司估值较高,上市发行询价阶段便拥有高报价的参考依据,但这一行为可能会损害中小股东利益。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/15592.html