方证视点:经济自我修复 大盘夯实底部

- 未命名

- 2023-08-09

- 127

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:伟哥论市

核心观点

北上资金仍在流出,但流出幅度有所减缓,两市成交量继续萎缩的情况下,杀跌动力明显不足,短线有企稳反弹要求。

盘面分析

昨日上市新股集体暴涨,N盟固利创下年内上市新股最大涨幅,这也对市场情绪产生了一定扰动,大盘低开后震荡回落。最终,大盘以下跌0.49%收盘,创业板下跌0.01%,两市成交量较前一日减少7.80%,以TMT板块为首的题材板块炒作降温后,市场交投氛围进一步下滑,情绪等待提振,信心等待恢复。

量能有所减少,个股活跃度减少,分化有所增加,昨有24家个股涨停,其中有5家个股20%涨停,有33家个股涨幅在10%涨停板之上,有9家个股跌幅在10%以上,其中有2家个股跌停,涨幅超过5%个股有80家,跌幅超过5%的个股84家。表现稍好的为CRO概念、医疗服务、疫苗、制药、发电设备等,表现较弱的为文化传媒、算力、网游、通信设备、工程机械等,医药板块延续反弹走势,赚钱效应减少,亏钱效应增加,量能继续萎缩,题材炒作回落,大盘等待企稳,是周三盘口主要特征。

技术面分析

从技术上看,周三大盘低开低走,一路震荡走低,以次低点收盘,并呈价跌量缩的态势。90日线反压,20日线附近有支撑,3250点失守,价跌量缩的量价关系,日线MACD指标即将死叉,短线大盘难立即走强,20日线支撑将再度面临考验。

分时图技术指标显示,5分钟MACD指标连续底背离,5分钟SKD指标底背离,15分钟MACD指标底背离且即将金叉,15分钟SKD指标底背离且金叉,30分钟SKD指标底背离且金叉,60分钟SKD指标处于底部,短线大盘盘中有较强反弹要求,但60分钟MACD指标空头强化,短线反弹的空间有限。

上证50价跌量缩,5日均线反压,10日线及年线得而复失,半年线支撑,价跌量缩的量价关系,短线盘中有回调要求,但K线组合的技术形态看,盘中回调的空间有限,再度回调后,技术上有反弹要求。

科创50价跌量缩,5日线反压,10日线得而复失,价跌量缩的量价关系加之日线MACD指标死叉,短线盘中还有反复,但K线组合的“指南针”态势,盘中反复后,技术上存在反弹要求。

创业板价跌量增,5日线反压,10日线失而复得,价跌量增的量价关系加之K线组合的“指南针”态势,技术上存在较强的反弹要求,。

综合技术分析,我们认为,大盘走出了“四连阴”的走势,技术上形成超卖,短线盘中反复后,有较强的反弹要求,但由于连续三个交易日未回补周一留下的缺口,向下“岛型反转”态势基本成立,短线大盘盘中反弹后,若不能立即收复周一留下的缺口,则大盘在反弹后还将反复震荡筑底,后市运行,量能极为重要,若缩量则大盘继续蓄势,反之则蓄势的周期将缩短。

基本面分析

2023年8月9日,国家统计局公布了7月份的通胀数据:CPI同比下降0.3%,由上月持平转为下降;环比由上月下降0.2%转为上涨0.2%;PPI同比下降4.4%,降幅比上月收窄1.0个百分点;环比下降0.2%,降幅比上月收窄0.6个百分点。

7月CPI转负,而上一次CPI转负的时间在2020年底至2021年年初,彼时受疫情影响,居家隔离以及“就地过年”的号召下,线下消费场景受到较大限制,需求端明显不足,但春节过后,相关限制因素影响趋弱后,CPI快速回正。上一轮CPI的转负更多的是突发性事件影响所致,居民的消费需求并不弱,出口压力也并不大,因此CPI回正的速度较快,当前来看,国内需求较弱以及出口压力仍较大是不可忽略的事实,但同时也有去年的高基数影响以及猪肉价格的拖累所致。

从数据端来看,7月CPI同比虽转负,但环比增速迎来了时隔6个月以来的首度上行,同时核心CPI同比上涨0.4个百分点至0.8%,环比上涨0.5%,创下了2020年2月以来单月环比最高增速。

具体来看,7月CPI指数食品项环比下降1.0%,降幅比上月扩大0.5个百分点,影响CPI下降约0.18个百分点。其中,应季果蔬大量上市,鲜果和鲜菜价格分别下降5.1%和1.9%;市场供应充足,猪肉价格持平;但由于去年同期猪肉价格处于高位,7月猪肉价格下降26.0%,降幅比上月扩大18.8个百分点,这也是导致7月CPI指数食品项同比由上月的上涨2.3%转为下降1.7%的主要因素。后续来看,近期猪肉价格虽有所回升,但在去年高基数的影响下,猪肉价格对CPI的拖累或还将持续。

非食品中,服务价格上涨0.8%,涨幅比上月扩大0.7个百分点,主要受出行类服务价格上涨带动,暑假居民出游需求本身就较高,叠加政策端鼓励对体育休闲、文化旅游等行业消费的态度,7月飞机票、旅游和宾馆住宿价格环比分别上涨26.0%、10.1%和6.5%;工业消费品价格由上月下降0.4%转为上涨0.3%,其中受国际油价上行影响,国内汽油价格上涨1.9%。

从7月的CPI数据来看,在出行类消费的火热局面下,尽管CPI同比转负,但仍显示出了较为积极的景象,CPI环比增速的重新回正说明经济的内生性动能开始逐渐复苏,在8月北方部分地区受洪灾影响的情况下,供应端的不足将导致部分食品价格回升,食品项对CPI的拖累效果将明显减弱,我们预计,8月CPI有望快速回升,上行至0.1%左右,CPI有望在7月见底。

从PPI数据来看,受国际大宗商品价格上行以及国内需求端恢复的双重影响,7月PPI环比、同比降幅均收窄,环比增速-0.2%,降幅比上月收窄0.6个百分点;同比增速-4.4%,降幅比上月收窄1.0个百分点。

具体来看,受国际市场原油、有色金属等价格上行影响,相关行业价格环比均由降转涨;而受需求有所增加影响,黑色系商品价格降幅也有所缩窄。我们此前在分析PMI及通胀数据时就曾提过,当前经济的复苏路径似乎出现生产端先于消费端修复的迹象,目前来看,在后续翘尾因素继续减弱的情况下,PPI或许已经先于CPI见底。

我们认为,7月的经济数据显示出了当前经济的内生式修复动力有所恢复,同时在7月的中央政治局会议已经定调要加强逆周期调节和政策储备的情况下,叠加CPI转负后所带来的实际利率回升,政策的释放路径并未改变,降息的概率仍较大。短期来看,7月的通胀数据所显示出的经济自我修复的场景能够部分提振市场当前处于低位的情绪,同时对于政策端的博弈也不会因此而落空,大盘此轮上行的基石仍未动摇,虽受消息面对大盘产生持续性的扰动,但大盘同样也在以区间震荡的态势,夯实其底部区域。

操作策略

昨北上资金净流出13.32亿,其中沪市净流出14.12亿,深市净流入0.80亿,北上资金仍在流出,但流出幅度有所减缓,两市成交量继续萎缩的情况下,杀跌动力明显不足,短线有企稳反弹要求。操作上,轻指数、重个股,逢低关注券商、TMT龙头股、新能源汽车、建筑建材、环保、交运及低位、低价、低估值的“三低”股,回避近期涨幅过高股及垃圾股。

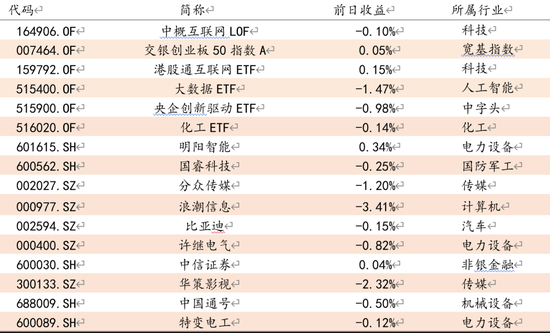

择时模拟股票组合

图表1:2023模拟股票组合

数据来源:方正证券研究所 WIND资讯

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/14872.html