八个月内终结负利率?市场对日本央行加息预期悄然高涨……

- 未命名

- 2023-08-09

- 113

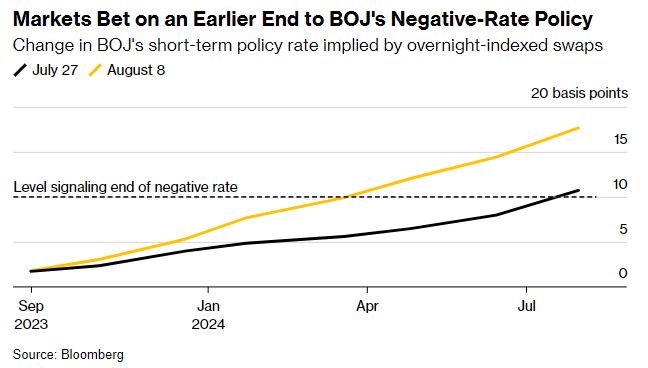

财联社8月9日讯(编辑 潇湘)日本央行上月底“松绑”收益率曲线控制(YCC)政策的举措,眼下正逐渐掀起新的波澜——大胆的利率市场交易员们正开始预计,日本央行最快在8个月内就会结束目前全球唯一的负利率政策。

隔夜指数掉期显示,市场交易员对日本央行负利率终结的押注时间,已从明年7月提前到明年3月。同时,短期政策利率到2024年9月底甚至可能升至0.1%上方。

这一关键转变,意味着日本市场的投资者有了深刻的变化,自2016年初以来,日本市场就一直在负利率政策的特殊环境下,当时日本央行前行长黑田东彦破天荒地宣布,对1999年以来一直断断续续实施的零利率政策进一步加码。

然而,在多年来不断被日本央行“偷袭”后,这一次,投资者没有再听信日本央行新行长植田和男及其政策委员会的鸽派承诺。

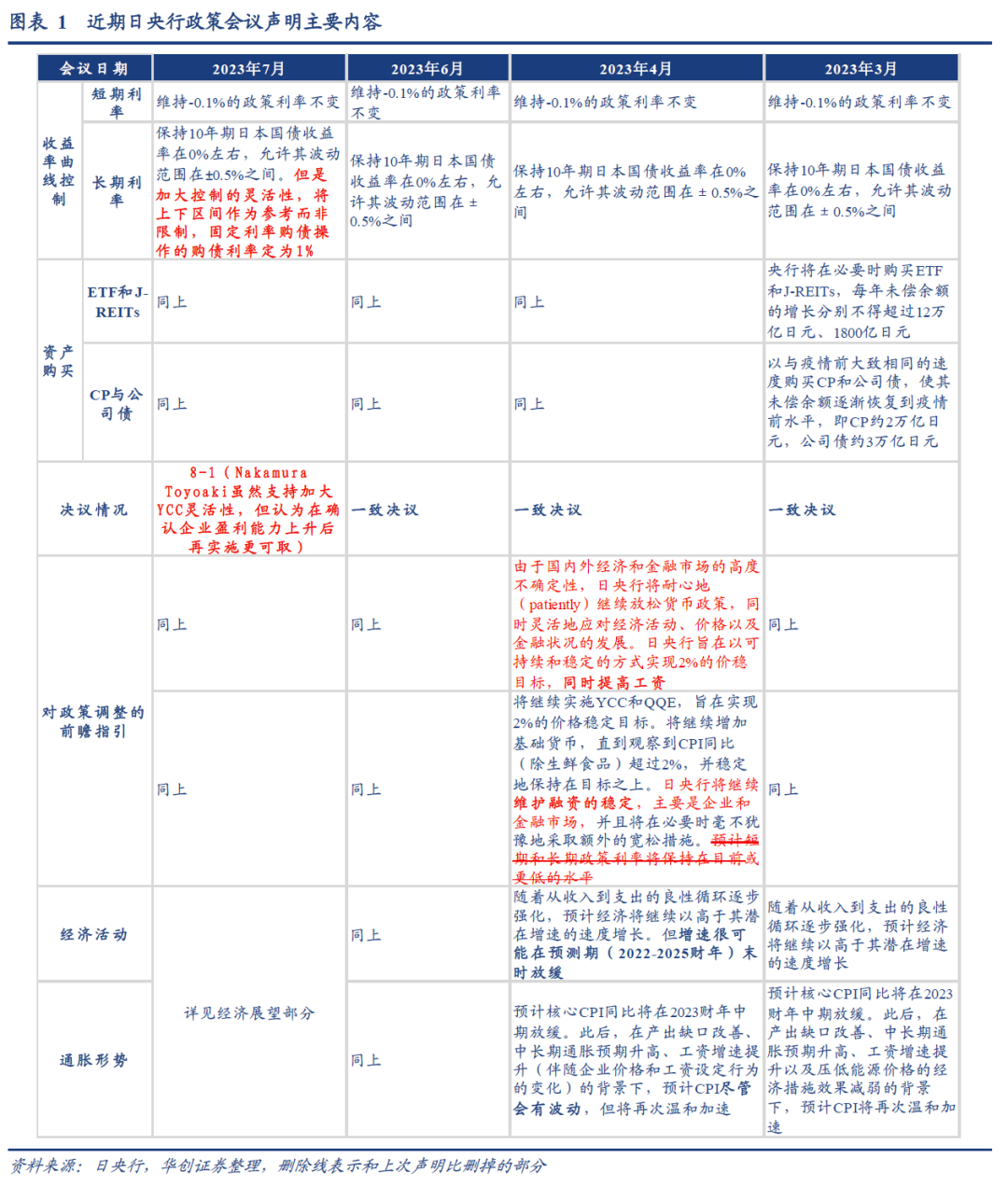

虽然日本央行在上月底的议息会议上表示,其出人意料地将10年期日债收益率上限“实质”放宽至1%,是为了使收益率曲线控制更加灵活——央行行长植田和男就曾指出,7月28日的调整并非结束收益率曲线控;副行长内田真一也承诺,该行距离上调利率还很遥远。

但实际的情况显然没那么简单——管理日债收益率水平、避免升破上限的过程仍可能会迫使央行进行扩大国债购买,从而继续消耗流动性并扭曲市场。

在一些投资者看来,随着日本通胀开始抬头,日本决策者即将面临加息压力,这一深层次难以化解的矛盾,淡化了日本央行鸽派表述的影响。

近来,日本债市的走势其实就能反映出其中的部分问题。10年期日债收益率上周迅速攀升至了0.655%,创2014年以来最高水平,日本央行被迫两次进行计划外购买债券来干预市场,以抑制收益率上升速度。日本寿险公司通常持有的30年期国债利率上周则达到了近七个月高位1.63%。

负利率政策已不再合适

结束负利率政策可能会带来多个好处。最明显的显然是能够支撑陷入困境的日元,并减轻商业银行的财务负担,因为商业银行在将过剩资金存入日本央行时必须向其支付利息。

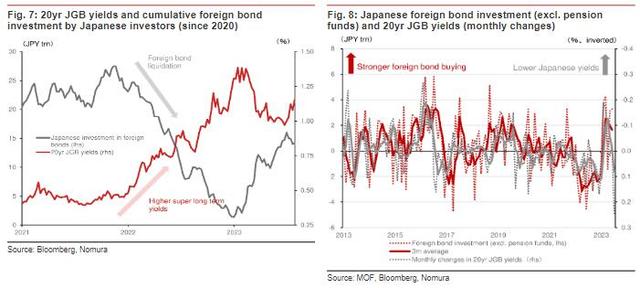

负利率和YCC政策的终结还将对日本长期国债收益率走升起到补充作用,增加日本大型机构投资者出售美债等资产,并将更多资金回流日本的动力。

星展银行(DBS Bank Ltd.)驻新加坡固定收益策略师Eugene Leow表示,随着10年期日债收益率的松绑,市场参与者正在逐步将重点转移到短期利率上。一旦YCC政策被解除,对短期利率的关注是一个自然的过程,2024年可能会发生这种情况。

Leow表示,虽然日本央行始终表示结束负利率政策为时尚早,但市场显然持怀疑态度,认为政策正在朝着这个方向发展。

自YCC政策上月底调整以来,投资者也一直在推高日本商业银行的股票:一项反映银行业表现的行业股票指数自那以来已上涨了约4%,而东证指数在此期间则小幅下跌。

乐天银行(Rakuten Bank Ltd.)表示,短期利率上升将给其业务带来直接好处,因为该公司账面上的许多贷款和其他资产都是可调整利率的。

该行首席执行官Hiroyuki Nagai称,”因此,对我们来说,负利率政策的结束意味着利润的大幅增长。”他补充称,他认为自家的业务比竞争对手处于更有利的位置。

华侨银行驻新加坡利率策略师Hiroyuki Nagai则指出,“我们预计,日本央行有可能在今年年底或明年初将政策利率从-0.1%上调至零。考虑到通胀背景,负利率政策可能不再合适。”

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/14746.html