能源化工:消息面驱动有限,油价收跌

- 未命名

- 2023-08-08

- 157

[能源化工]

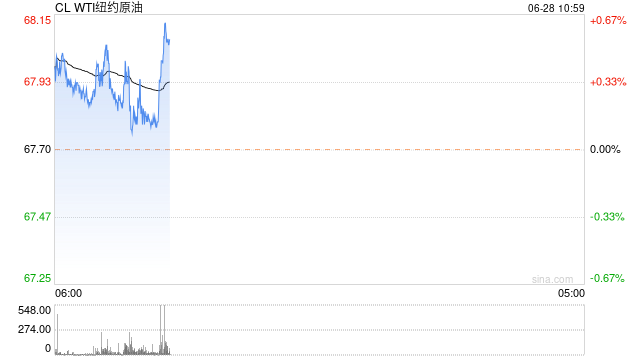

原油:消息面驱动有限,油价收跌

【行情回顾】

8月7日,NYMEX原油期货09合约81.94跌0.88美元/桶或1.06%;ICE布油期货10合约85.34跌0.90美元/桶或1.04%。中国INE原油期货主力合约2309涨9.3至626.2元/桶,夜盘跌1.9至624.3元/桶。

【重要资讯】

1. 市场消息:印度信实工业计划从9月中旬开始关闭原油和二级装置,为期3-4周。

2. 市场消息:里海管道联盟表示已准备好从哈萨克斯坦增加石油输送量。

3. 美国至8月4日当周石油钻井总数跌至525口,为自2022年3月以来的最低水平。

4. 乌克兰情报消息人士:携带450公斤TNT炸药的海上无人机击中了为俄罗斯军队运送燃料的俄罗斯油轮。

5. 沙特阿美:将9月销往亚洲的阿拉伯轻质原油官方售价定为较阿曼迪拜均价升水3.50美元/桶。将9月销往西北欧的阿拉伯轻质原油官方销售价格定为较布伦特原油均价升水5.80美元/桶。将9月份销往美国的阿拉伯轻质原油官方销售价格定为较阿格斯含硫原油均价升水7.25美元。

【行情展望】

沙特将减产100万桶/日计划延长至9月 ,周末沙特上调对欧亚OSP官价叠加俄罗斯持续削减原油出口,供应紧张局势仍将延续;需求方面,近期成品油裂解价差表现强势,对油价构成强支撑,汽油裂解近期显示走弱迹象,但柴油裂解价差仍然偏强,后期基本面支撑走弱等待裂解利润拐点出现,近期国内汽柴油销量出现一定回落,关注裂解价差强势的持续性。宏观方面,美国软着陆预期升温带动原油金融溢价回升,但欧美经济仍有放缓压力,且当前原油已经price in宏观乐观预期,短期油价延续高位震荡,但上方空间或有限。关注本周美国CPI数据、三大机构月报。建议多单谨慎持有,不建议追多。布油参考80-88美元/桶

沥青:供应预期压制,沥青走势疲弱

【现货方面】

8月7日,国内沥青均价为3932元/吨,较上一工作日价格下调3元/吨,国内中石化沥青价格持稳为主,但山东个别地炼报价小幅走跌,沥青价格大稳小调为主。

【开工方面】

8月7日国内沥青总产量共计11.2万吨,环比增加0.4万吨或3.7%。近日沧州金诺复产,加之东北、山东以及华东地区个别炼厂小幅提产,带动整体产量增加。

【库存方面】

截止2023年8月1日,国内54家沥青样本生产厂库库存共计94.8万吨,环比增加1.7万吨或1.8%。国内沥青76家样本贸易商库存量(原企业社会库库存)共计143.8万吨,环比减少1.万吨或1.0%。

【行情展望】

近期炼厂供应仍在持续恢复,多加工前期通关原料为主,沥青供应存在一定压力;需求方面,近期降雨天气影响终端开工,待天气好转,沥青需求有望季节性恢复。当前炼厂即期利润偏低,沥青裂解价差也延续弱势,沥青估值有望修复,需等待炼厂降低产量以及终端需求的进一步好转。单边方向上,预计沥青跟随成本延续高位震荡,单边震荡思路,10合约区间参考3650-3850元/吨;套利方面,关注多裂解价差套利

PTA:供需预期偏弱且原料估值压缩,PTA成本重心承压

【现货方面】

昨日PTA现货价格震荡偏弱,现货市场商谈一般,贸易商商谈为主,个别主流供应商有出货,现货基差区间波动为主。日内8月中主港在09+15~22有成交,宁波货在09+15附近有成交,个别略低在09+10,价格商谈区间在5795~5850附近。8月下在09+17附近有成交。本周仓单在09+18有成交。主港主流货源基差在09+15。

【成本方面】

昨日亚洲PX下跌7美元/吨至1048美元/吨,PXN压缩至389美元/吨附近;PTA现货加工费至174元/吨附近,TA09盘面加工费130元/吨。

【供需方面】

供应:PTA负荷在79%附近。8月新加入恒力惠州250万吨PTA产能,产能基数调整至7894万吨。

需求:聚酯负荷至92.5%附近,聚酯产能基数增加115万吨至7705万吨。江浙终端开工率零星调整,产品出货分化。江浙涤丝价格重心小幅下移,产销整体偏弱。目前涤丝终端压力依旧在坯布环节的库存,但近期部分秋冬服装品销售氛围有所提升,部分坯布和布商也有备货预期,短期对加弹和织机的开机率尚有支撑。只是采购节奏上来看,若成本没有有效带动,短期下游以消化备货为主,库存继续回归长丝工厂。涤丝价格上或有进一步松动,但预计幅度上比较有限。

【行情展望】

沙特9月延长减产以及俄罗斯仍减少出口,供需偏紧格局下,油价支撑偏强,但近期汽油裂差转弱,加上市场宏观风险仍存,油价继续上涨乏力。PX供需逐步转宽松,且PX估值偏高,PX上涨驱动减弱,叠加近期汽油裂差转弱,调油需求减弱,PXN压缩明显。短期PTA供需矛盾不大,但低加工费下不排除减产增加,8月PTA累库幅度不大。虽油价走势偏强,但在原料PX估值压缩下,PTA成本重心承压,关注汽油裂差走弱持续性。操作上,TA09空单5800附近离场,关注TA01逢高做空机会;TA-SC价差做缩套利逐步减仓。

乙二醇:高库存仍压制MEG走势

【现货方面】

昨日乙二醇价格重心弱势整理,市场商谈一般。日内现货基差略有走强,主流成交在09合约贴水30-35元/吨附近,贸易商换手成交为主,整体成交区间较窄。美金方面,乙二醇外盘重心弱势整理,场内询盘偏淡,少量递盘在465-468美元/吨附近,商谈气氛薄弱,个别美国货偏低在465美元/吨偏下成交。

【供需方面】

供应:乙二醇整体开工63.69%(+3.16%),其中煤制乙二醇开工66.48%(+3.61%)。

库存:受天气因素影响上周船只延误明显,华东主港地区MEG港口库存约107.0万吨附近,环比上期减少1.1万吨。

需求:聚酯负荷至92.5%附近,聚酯产能基数增加115万吨至7705万吨。江浙终端开工率零星调整,产品出货分化。江浙涤丝价格重心小幅下移,产销整体偏弱。目前涤丝终端压力依旧在坯布环节的库存,但近期部分秋冬服装品销售氛围有所提升,部分坯布和布商也有备货预期,短期对加弹和织机的开机率尚有支撑。只是采购节奏上来看,若成本没有有效带动,短期下游以消化备货为主,库存继续回归长丝工厂。涤丝价格上或有进一步松动,但预计幅度上比较有限。

【行情展望】

部分煤化工检修计划取消以及恒力石化环氧配套有所推迟,短期乙二醇开工率维持64%偏上水平,国内MEG供应宽松,且6-8月MEG进口预期较高,加上港口存在滞港现象,港口高库存仍难去化,短期MEG价格压制明显,EG09关注3900-4000附近支撑,EG09在4100附近偏空操作。

苯乙烯:低库存且原料强势,苯乙烯短期仍有支撑

【现货方面】

昨日华东市场苯乙烯宽幅震荡,港口库存低位运行,市场流通货源有限,带动基差的坚挺走势,下游适价采购,交投气氛升温。至收盘现货8460-8510,8月下8450-8490,9月下8320-8370,10月下8140-8170,单位:元/吨。美金市场小幅整理,内外盘价差维持顺挂,韩国装置检修较多,低价询盘为主,9月纸货买盘980-985,单位:美元/吨。

【成本方面】

昨日纯苯内外盘价格走势分化,国内价格继续上涨为主,港口库存继续下降,且后续到货偏少,尽管苯乙烯盘面下跌,纯苯与苯乙烯现货价差继续收缩,远月价差扩大,关注苯乙烯下游负反馈,纯苯美金市场价格商谈略显僵持,内外盘持续倒挂为主,其中CFR中国9月商谈在均价加9至15美元/吨,FOB韩国9月商谈888对890美元/吨,10月商谈883对891美元/吨。

【供需方面】

供应:目前苯乙烯负荷下降至64%附近。

需求:随着纯苯价格的走势坚挺,压缩下游苯乙烯和苯乙烯下游的行业利润,EPS/PS行业开工偏低,原料维持刚需采购,交投气氛一般,消化下游库存。

【行情展望】

近期苯乙烯装置重启较多,叠加浙石化和宝丰新装置投料,峻辰转产苯乙烯,苯乙烯供应逐步增加;部分下游因负反馈有所减产,苯乙烯供需预期偏弱,但随着苯乙烯非一体化装置亏损扩大,不排除装置停车增加。且近期随着出口发船,港口库存仍在下降,支撑短期苯乙烯基差。成本端来看,下游苯乙烯负荷提升对纯苯需求提升,纯苯港口库存仍在加速下降,纯苯整体偏强,但是纯苯下游负反馈也逐步出现,且随着近期汽油裂差转弱,调油需求支撑有所减弱,抑制纯苯上行空间,关注汽油裂差转弱持续性。整体来看,纯苯强势不断挤压下游苯乙烯利润,苯乙烯亏损扩大,市场转到交易纯苯走势,纯苯短期低库存下支撑偏强,但目前国内纯苯顺差扩大,随着下游负反馈扩大,纯苯上行或承压。策略上,短期EB低库存及深度亏损下,空单谨慎,关注纯苯拐点;月差EB9/10偏反套对待;EB09-BZ09价差逢高滚动做缩。

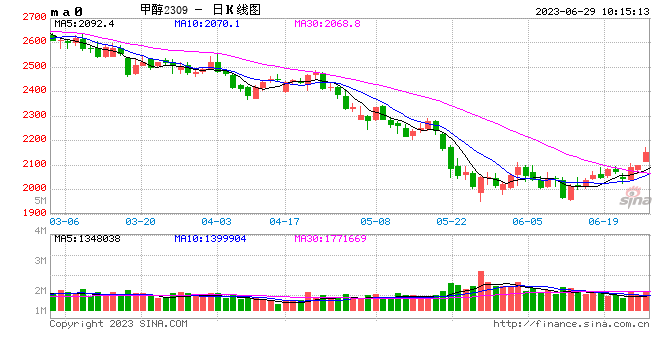

甲醇:港口去库叠加沿海MTO重启预期,盘面相对坚挺

【甲醇现货】

内蒙古甲醇主流意向价格在2030-2060元/吨,生产企业出货为主,下游按需采购为主,价格整理运行。山东地区今日主流成交在2330-2450元/吨,价格稳中下滑。沿海甲醇多数市场宽幅上涨。沿海甲醇市场弱势下滑。供应相对充裕,但刚需采买谨慎,多数市场稳中下挫。太仓甲醇市场稳中下滑,价格在2315-2330元/吨,现货成交一般。广东市场商谈偏弱,主流商谈在2310-2320元/吨,成交一般。

【甲醇开工、库存】

开工:截至8月3日,国内甲醇整体装置开工负荷为68.07%,较上周上涨1.53个百分点,较去年同期上涨3.28个百分点;国内非一体化甲醇平均开工负荷为61.80%,较上周上涨3.52个百分点。

库存:截至8月3日,沿海地区甲醇库存在99.6万吨,环比下降5.02万吨,跌幅为4.8%,同比下降12.94%。整体沿海地区甲醇可流通货源预估44.9万吨附近。

【行情展望】

港口煤价松动,伴随台风等影响、且按季节性规律日耗大概率见顶,煤价从成本端利空甲醇价格,但向下空间存疑。甲醇当前供需双增,供应端开工率延续提振,但内陆库存压力当前有限。港口短期受卸港影响库存去化,且据悉港口某大型MTO装置计划近日重启,对港口需求预期有明显提振;因此当前甲醇价格偏坚挺运行。09合约在移仓换月阶段波动或有加剧,单边暂看2200-2400,建议观望。中长线找寻于供需与煤炭行情共振机会。套利方面中长线维持逢高做缩MTO利润。

尿素: 印标明朗前预计盘面维持宽幅震荡,短期仍建议大稳小动

UR2309

【现货价格更新】:

国内尿素小颗粒现货价格,河南市场主流价2390(-120),基差168(-73);山西市场主流价2270(-80),基差48(-33);山东市场主流价2380(-20),基差158(27);河北市场主流价2460(-60);江苏市场主流价2400(-30)。

【本周市场主要动态】

1.国内尿素生产企业产量达到122.8万吨,较上期涨2.79万吨,环比涨2.32%。周期内新增3家企业停车,停车企业恢复3家生产。停车企业以短时故障居多,所以总产量继续上升;2.国内尿素样本企业总库存量16.20万吨,较上期增加2.39万吨,环比增加17.31%。部分尿素企业有集港流向外,受国内需求推进放缓制约,局部尿素企业流向减少,尿素企业库存整体呈现小幅增加;3. 隆众口径国内尿素样本企业主流预收天数6.41日,较上期增加0.82日,环比增加14.67%;

【核心观点】

1.尿素基本面格局:供需平衡表进一步向宽松转化+成本回落(煤价出现回落迹象)+国际出口订单不明朗;2.结构矛盾上,供应端逐渐在修复,远期供应压力可能累积,印标开标后下游工业逢低采购,没有出现大范围紧张情况,国内需求转弱但复合肥消费有一定提振;3.随着新装置投产,中长期看供应压力持续,需求空档期延后叠加逐渐累库预期将压低四季度盘面重心。

【策略】

印标前方向不明朗,而国内需求偏弱,市场情绪多空不稳,整体行行情偏弱震荡为主。若前期已经有多单需考虑适当位置离场,也可根据仓位可考虑部分止盈,空单左侧交易逢高轻仓入场,短时间行情反复转换下注意仓位风险控制。仅供参考。

LLDPE:供应压力持续,短期仍建议观望为主

L2309

【基本面情况】

1. 我国聚乙烯近几月进口量较去年小幅增长,主要因为目前来看除线型外,其他类别进口窗口均已打开,国内贸易商接盘意愿有所提高。受原料端 原油价格影响,聚乙烯成本略有上涨,且宏观经济消息面整体利好,亚洲地区对后期需求心态仍旧乐观。农膜整体开工率周环比+1.75%。农膜需求淡季,订单跟进不畅,农膜行业处于淡季过渡期,企业陆续开启生产,大部分企业保持低位开机状态,少数企业仍处于停机检修状态。食品类包装袋、缠绕膜需求良好,部分规模以上企业阶段时间可满负荷生产;

2.现货端,PE线性:华东主流8240~8300(30),基差76~136(57);华北主流8180~8300(-20),基差16~136(7);

【观点和策略】

综合来看,宏观利好提振,膜企新单有所跟进,订单排产天数延长,开工率有所增加,但在供应压力增加趋势下,盘面短期偏弱震荡为主。操作策略上,LL单边建议等待近月交割后逢低入场多单;关注L09-01近远月套利机会,仅供参考。

PP:平衡表仍有累库趋势,短期维持高位震荡

PP2309

【基本面情况】

1. 供应方面,聚丙烯供应较上周增量,前期装置检修恢复助推市场增量。目前正值扩能空窗期,供应端增量对市场影响有限,且未来新增检修仍有增多。预计8月市场供应端压力相应增加。新增扩能,宁波金发80万吨/年聚丙烯装置计划8月投产,东华茂名40万吨/年聚丙烯装置计划8月投产。需求端看,下游消费层次化,部分下游工厂因原料拉涨,适量补仓,但新增订单表现相对偏淡。北方局部洪涝灾害带动部分塑编需求,夏季餐饮及外卖订单带动薄壁注塑及包装需求有增加趋势,管材短期订单相对趋稳;

2.现货端,PP拉丝:华东主流价7330~7380(100),基差-62~-12(-64);华北主流价7350~7400(100),基差-42~8(-64)

【观点和策略】

总体看,市场在成本支撑下,价格得以止跌。但由于资金引导向下以及中长期供应施压预期,市场看空心态发酵。短期需求虽有恢复,但提速不及预期,从而导致需求方面的提振不强。故短期来看,聚丙烯市场围绕在成本上下浮动可能较大,价格或将维持区间调整,中长期依旧需要看供应于需求增速情况。因此操作策略方面,短期建议多空暂时观望为主,等待新的入场时机,短期波动区间在[7250, 7500];持续关注L-P价差短期收缩后扩大机会,仅供参考。

LPG:外盘价格持续增长,PG有所支撑

【现货方面】

国产主流:华南4480-4750元/吨,上海4600-4650元/吨,江苏4700元/吨,浙江4600-4750元/吨,福建4600-4700元/吨,山东民用主流4470-4550元/吨左右,醚后碳四主流5050-5200元/吨;进口气主流:华南4500-4650元/吨,浙江4700-4800元/吨,江苏4700-4800元/吨。基差,华东707元/吨,华南535元/吨,山东565元/吨。最低可交割品定标地为华南。

【外盘价格】

8月7日,FEI当月价格为638美元/吨,较上一交易日上升2.5美元/吨;CP当月价格为537.4美元/吨,较上一交易日上升6.7美元/吨。

【供应方面】

截至8月3日,国内液化气商品量总量为52.74万吨左右,较上周增加1.34万吨或2.62%,日均商品量为7.53万吨左右。

【下游开工】

截至8月3日,烷基化开工率为45.6%;MTBE开工率为62.79%;PDH开工率为84.42%。

【库存方面】

截至8月3日,中国液化气港口样本库存量:250.23万吨,较上周减少26.26万吨或9.5%。

【行情展望】

原油价格已运行至高点阻力位置,昨日有小幅震荡调整。外盘FEI价格仍在持续上涨,对PG价格形成一定支撑。基本面来看,下游燃烧需求处于淡季,化工需求方面,PDH开工率创新高,达到84.42%。另一方面,烷基化装置和MTBE装置开工率稳定。供需方面,美国中东出口量维持正常水平,国内港口库存有小幅下降。建议密切关注原油供应端收紧对PG带来的影响,谨慎者建议离场观望,关注PDH利润修复机会。

燃料油:原油已运行至阻力位置,燃料油震荡调整

【上游原料】

油浆市场方面:高硫油浆市场主流商谈3800-4000元/吨跌150元/吨,中硫油浆3800-4200元/吨低位跌200元/吨,低硫油浆主流价格4150-4530元/吨。

渣油市场方面:地炼非标渣油3550-3700元/吨低位跌50元/吨,高硫渣油3800-4100元/吨高位涨50元/吨,普通焦化料4000-4400元/吨;山东地区主营单位中海沥青滨州8月2日90#沥青放量4650元/吨,较上周持稳;华东地区低硫渣油主力炼厂竞标价4680元/吨,较上周放量涨30元/吨;华北主力炼厂8月1日低硫渣油/沥青料5200元/吨含税,较上次放量涨50元/吨;东北地区低硫渣油沥青料商谈4350-4500元/吨。

蜡油市场方面:减压蜡油市场主流价格5650-6000元/吨;焦化蜡油主流价格5450-5650元/吨。

【外盘价格】

8月7日,新加坡0.5%船用燃油价格为616.9美元/公吨,鹿特丹0.5%船用燃油价格为569.8美元/公吨,美国墨西哥湾高硫燃油价格为75.8美元/桶,新加坡380cst燃油价格为500.3美元/公吨。

【供应方面】

截止8月7日,山东独立炼厂常减压产能利用率为65.6%,较上周跌0.01个百分点。

【库存方面】

截至8月3日,新加坡渣油库存22921千公吨,ARA燃料油库存1245千公吨,美国残渣型燃料油27508千桶。

【行情展望】

原油价格已运行至高点阻力位置,沙特和俄罗斯宣布延长限制供应的措施加强了原油供应短缺的预期,其护盘行为削减了部分投资者的投资热情,油价继续冲高并刷新高点位置。但汽柴油涨后回调,产销表现平平。仍需关注原油供应端收紧对原油产生的影响,以及海外经济放缓对原油上方的压力。市场情绪易受消息扰动,燃料油价格跟随原油波动较大,谨慎者建议离场观望。

丁二烯橡胶:成本端丁二烯偏强震荡,顺丁橡胶期现价格走强,盘面震荡上行

【原料及现货】

截至8月7日,丁二烯山东报价7900(-50)元/吨,顺丁橡胶(BR9000)山东齐鲁报价11300(+0)元/吨,基差-85(-65)元/吨。

【产量与开工率】

7月,我国丁二烯产量为37.9万吨,环比+5.75%;我国丁二烯我国顺丁橡胶产量为10.05万吨,较上期-0.25万吨,环比-2.43%;我国半钢胎产量为5479万条,环比+1.41%,同比+19.65%;我国全钢胎产量为1253万条,环比+0.16%,同比+10.30%。

截至8月4日,丁二烯行业开工率为68.79%,环比+2.4%;高顺顺丁橡胶行业开工率为61.04%,环比+4.2%;全钢胎样本厂家开工率为61.61%,环比-3.05%;半钢胎样本厂家开工率78.38%,环比-0.06%。

【资讯】

援引隆众资讯8月7日报道:据悉,主流供应商对丁二烯价格有上调计划,幅度参考200元/吨左右,建议关注各销售公司公布价格。

8月,浙石化10万吨/年镍系顺丁橡胶柔性装置目前已投料重启,大庆石化8万吨/年老高顺顺丁橡胶装置及8万吨/年新高顺顺丁橡胶装置共6条生产线计划于本周陆续重启,台橡宇部(南通)7.2万吨/年钴系高顺顺丁橡胶装置计划8月15日停车检修约10天,菏泽科信化工有限公司(原盛玉化工)8万吨/年镍系高顺顺丁橡胶装置预计8月上旬停车检修,齐鲁石化8万吨/年高顺顺丁橡胶装置计划8月下旬停车检修10天。

【分析】

8月7日,BR2401开盘高开低走,盘中震荡上行,报收11385元/吨,涨幅0.53%。基本面方面,顺丁橡胶无突出的供需矛盾。供应端受近期原料丁二烯价格持续上涨,成本支撑较强,顺丁橡胶现货价格连日上涨,丁二烯和高顺顺丁橡胶的行业开工率亦有增加。需求端轮胎开工率小幅走低,全钢胎需求平淡,半钢胎维持景气。库存端中厂内库存持续下降,而贸易商库存在过去五年低位震荡。尽管近期顺丁橡胶期现价格均走强,但走强逻辑与成本提价高度相关,供需面暂无明显利好,建议关注丁二烯上涨趋势是否能延续。

【操作建议】观望

【短期观点】中性

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/14609.html