天风证券:上调大盘成长至高配

- 未命名

- 2023-08-06

- 57

雪涛宏观笔记

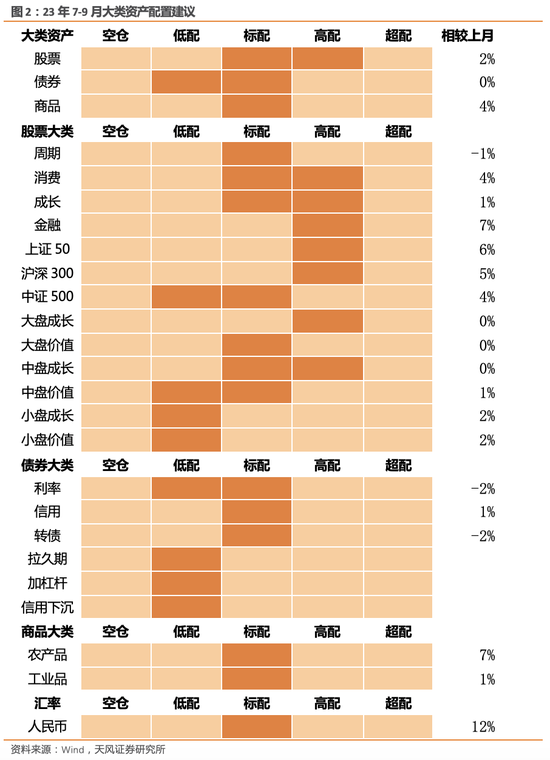

23年7-9月大类资产配置建议:

权益:权益的胜率和赔率回升,投资价值中高,风格上大盘成长风格占优,板块上金融和周期胜率提升。

债券:维持利率债和信用债【标配或低配】、维持转债【标配】

做多人民币汇率:上调至【标配】

文:天风宏观宋雪涛/林彦

一、上期策略回顾和本期宏观画像

上一期资产配置报告(《消费胜率明显提升——23年5-7月资产配置报告》,2023年5月26日),我们认为权益资产的胜率和赔率皆已企稳改善,建议提升中盘价值、消费至【标配或高配】,并维持大盘价值、金融【高配】。从结果来看,6月和7月,Wind全A上涨4.09%,与发布报告前相比明显改善(5月下跌3.31%),风格上大盘、金融表现靠前,与我们的判断一致。

另外,我们下调了利率债、信用债和人民币的配置建议,维持商品低配。人民币与预测一致继续走贬,但商品价格在6月开始出现小幅反弹。

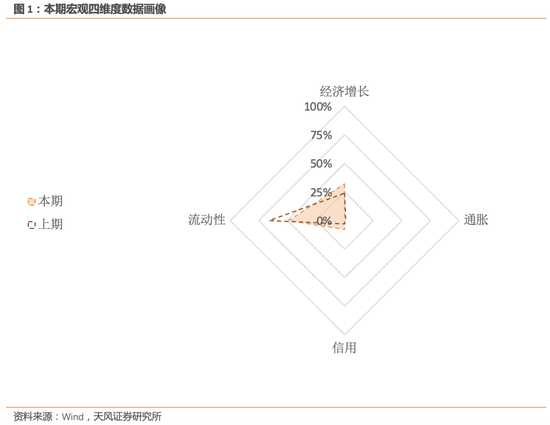

二季度是今年经济复苏动能的环比低点,在透支效应衰退、内生增长动能修复、库存周期见底的共同作用下,三四季度经济或将环比改善,进入“疫后N形”复苏的第三阶段(详见《中国经济不是二次探底》,2023年6月22日)。消费品和工业品通胀疲软,信用经历了阶段性的收缩(详见《我们可能正在经历一个短暂的信用收缩》,2023年6月1日),整体流动性环境保持中性。

二、大类资产配置建议

(1)权益的胜率和赔率稳步回升,投资价值中高,风格上大盘成长风格占优,板块上消费胜率提升

本期权益的胜率稳步回升,成长和价值的胜率差异不大,大盘和中盘的胜率略高于小盘,大盘成长和中盘成长的胜率最高(54%),其次是中盘价值(51%),其余风格的胜率略低于中性水平,但相比上期依然有改善。

6月中旬以来政策持续加码,报复性复苏对二季度经济的透支效应消退,政策面和基本面的边际利好开始显现。3季度,基本面、政策面、资金面(汇率)、风险偏好(外部风险)(同时发生了积极转变,弱现实产生共振,市场对于刺激性政策不再过度期待,预期降低后情绪企稳回升(详见《三季度的交易逻辑》,2023年7月29日)。

赔率方面,A股性价比中高。Wind全A的风险溢价上升至60%分位,大盘股(上证50、沪深300)的风险溢价大幅上升至71%分位,中盘股(中证500)的风险溢价回升至37%分位。金融、周期、成长、消费的风险溢价处在64%、44%、70%、76%分位。目前赔率最高的是大盘成长(88%分位),赔率最低的是小盘成长和小盘价值(10-15%分位)。

配置策略:7-9月权益市场的胜率和赔率进一步企稳回升,风格上大盘成长占优,板块上金融领跑,其次是成长与消费,上证50和沪深300的投资价值都较有吸引力。风格上建议上调大盘成长至【高配】,上调中盘成长至【高配或标配】,下调大盘价值至【标配】,下调中盘价值至【标配或低配】,维持【低配】小盘成长和价值。板块上,建议维持金融【高配】,上调成长至【高配或标配】,维持消费【高配或标配】,维持周期【标配】。

(2)债券:维持利率债和信用债【标配或低配】、维持转债【标配】

本期利率债和信用债的胜率在中性附近。

债券的做多窗口期在经济“N形”复苏进入第三阶段后徐徐关闭。三季度政策态度积极,且信用重新扩张,流动性价格中枢再下台阶需等待下一轮政策发力期。债券市场缺乏新的利多因素,但在地产缺位和政策定力较强的背景下,债券市场调整的幅度或也相对有限。

利率债的期限利差目前处在较低位置,久期策略的盈亏比不高;流动性溢价波动较大,近期回落到中低位置,杠杆策略的盈亏比低于中性。流动性预期回归中性,市场对于货币收紧的预期不高。信用利差持续回落,信用下沉的性价比中低。转债胜率回落到中性以下。赔率小幅回升,目前中性偏高。

配置策略:维持利率债和信用债【标配或低配】、维持转债【标配】

(3)商品:上调至【标配】

本期工业品和农产品的胜率明显回升(53%和60%),目前处在中高位置。

我们认为,国内需求定价大宗商品的垃圾时间逐渐走进尾声,内外市场对需求端预期悲观,待政策路标出现和去库周期结束,预期差有修正空间,但预计难以驱动商品价格彻底反转。中美进入去库加速期,后续存在共振上行的可能。另一方面,通胀和就业的韧性导致美联储在年内降息的概率并不高,大宗商品的金融属性回暖目前还见不到有力证据。

工业品、农产品、能化品的赔率与上期持平,目前仍处在中低位置,整体盈亏比还在改善。

配置策略:上调至【标配】

(4)做多人民币策略:上调至【标配】

本期人民币胜率明显回升(56%,前值46%)。

人民币贬值的核心是中美经济和政治的分化。中美交流重启标志着对华投资的情绪纠偏,兜底政策逐渐落地后可能会迎来人民币汇率的阶段性拐点,人民币进一步趋势性走贬的概率不高。当下人民币的胜率回升至中性上方,中期人民币汇率定价或将回归基本面,三季度汇率企稳回升的概率加大。本期中美实际利差有所下降,处在历史中性水平附近,人民币赔率并不高,因此大幅升值的概率也有限。

配置策略:上调至【标配】。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/14425.html