人身险预定利率告别3.5%时代,有保险中介称7月干了4个月的量

- 未命名

- 2023-08-01

- 134

7月31日24时尚未到,不少保险代理人已在朋友圈里“告别”。不是告别7月的结束,而是向预定利率3.5%时代告别。

按照既定计划,预定利率3.5%的保险在7月31日24时前集中下架,有不少产品则已提前下架。在此之前,各大保险公司已先后接到监管电话“窗口指导”,要求在7月底停售预定利率3.5%的传统险和预定利率2.5%的万能险产品。

8月1日上午,一些保险公司先后宣布推出新产品,就增额终身寿险而言,预定利率已下调至3.0%。

有保险代理人告诉澎湃新闻,在7月份,一个月干了4个月的量。

为何关注预定利率?

预定利率,可以理解为保险公司在设计保险产品时,根据其未来对资金运用收益率的预测而为保单假设的贴现率,因而预定利率的高低直接影响保险产品价格(保费),双方呈反比关系。

在另一方面,监管部门会对保险公司的产品定价所能使用的预定利率设定上限,即评估利率。评估利率是保险公司责任准备金提取中对于未来现金流所使用的贴现率,监管部门以此作为约束,避免保险公司陷入利差损风险。

简单而言,评估利率直接影响预定利率,前者下调,后者也将连带下调。无论是保障型保险,还是储蓄型保险,均会受到影响。此次预定利率下调前,以增额终身寿险为代表的储蓄型保险备受关注,同时一批重疾险产品因“即将涨价”也受追捧。

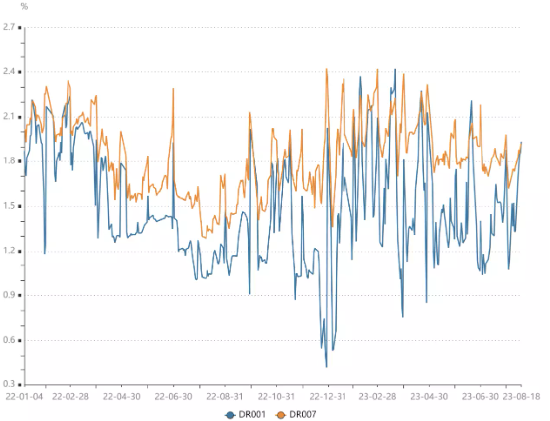

预定利率又为什么会调整呢?首先,保险公司负债久期长于资产久期,但在利率中枢下行之下,保险公司资产端压力凸显,也由此会产生负债与资产错配风险。近几年来,市场利率整体下行、资本市场震荡等因素叠加影响,保险行业获取超额收益整体难度较大。在客户端,保本保息的类储蓄产品近几年备受追捧,例如可以锁定3.5%复利增速的增额终身寿产品成为爆款。

但人身险行业具有长久期资产配置需求,在负债端利率相对固定且刚兑的情况下,资产端却充满不确定性,从而会加剧利差损风险(保险资金投资运用收益率低于有效保险合同的平均预定利率而造成的亏损)。下调预定利率,可以说是保险公司优化负债端成本最直接的方式。

有产品提前下架,保险代理人“与时间赛跑”

“能早尽早。时间紧任务重,有问题直接问,无需寒暄。”保险代理人小王7月31日上午在朋友圈写道。

还有代理人表示,有事直接发微信,看到了会回复。今天只是投进来,不要求承保,不要求扣费。

吴先生告诉澎湃新闻,自己在7月31日下午购买了一款年金险产品,因为属于线下产品需要找代理人沟通,代理人对接后迅速拉群讲解,有问题直接在群内发问,代理人及时回复,没有多余的话术。提前准备好证件、银行卡,全程自己操作。

也并非所有人都能如期完成投保。原打算购买一款重疾险的刘女士向澎湃新闻记者表示,自己一直比较犹豫,而且对保险不太了解,看条款、确认病史的时候就到了23时59分,点击投保时已显示无法操作了。

有保险代理人向澎湃新闻表示,对于还在犹豫的客户,会告诉对方可以先投保,然后利于犹豫期慢慢研究,如果想退保了可以在犹豫期内全额退。

澎湃新闻注意到,并非所有预定利率3.5%的产品是在7月31日24时准点下架,有不少已提前“告别”。例如,在微保平台,一款太保寿险的增额终身寿产品在7月30日下架,一款中荷人寿的长期重疾险产品在7月31日23时50分左右已下架停售。在慧择保险平台,不少产品陆续从31日22时至23时30分下架。

亦有代理人在朋友圈中表示,自己所在的团队“开门红干了5000万,3月底又干了3000万,6月底再来3000万,7月的最后两周又干了2000多万”。

预定利率下调有何影响?

预定利率下调,最直接的影响是保险客户的收益率,从而影响产品的销售。

因为预定利率与保险公司责任准备金评估利率直接挂钩,预定利率下调也就意味着新产品定价增加、收益下降,以年金险、增额终身寿险为代表的储蓄型保险的保单利益下降、现金价值减少,重疾险、定期寿险为代表的保障类保险保费则将上涨。

近段时间相关保险产品销售火热,预定利率下调后销售节奏将有所影响。预定利率下降后,保险公司的的产品结构将持续调整,同时也将持续推动代理人质的提升,实现负债端的良性循环。

对于此次预定利率下调,各家保险公司也早已着手准备应对。在7月初的中国太保资本市场开放日上,太保寿险总经理蔡强表示,人身险预定利率从3.5%到3.0%的切换是一件好事,首先是长期风险降低了。虽然预定利率降低了,但市场需求仍在,毕竟银行存款利率也在下降。在当下资产重新配置的情况下,不少客户提高了保险资产的配置。

他还认为,目前想借用产品切换的时机,将分红险作为下一步创新主打的产品来推动。现在正好是一个好的机会,人身险预定利率切换到3.0%之后,分红险的吸引力会明显提高。就抵抗通胀角度看,作为长期储蓄,分红险一定比3.0%预定利率的传统险要好。

有券商分析师则认为,利率下调后,储蓄险虽然自身吸引力不比此前,但在银行理财破净、存款利率下调的大背景下,仍具明显竞争优势。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/13874.html