美联储再度全票通过加息!问题来了:代价是什么?

- 未命名

- 2023-07-29

- 99

来源:金十数据

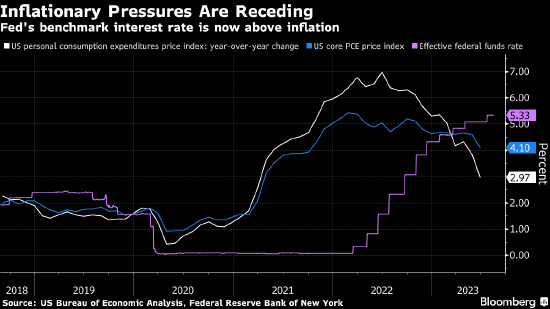

尽管会前出现了一些分歧,但美联储本月议息会议依旧全票通过,那么问题来了:代价是什么?

美联储本周加息25个基点的决定再次获得一致通过,尽管在会议召开前几周,美联储发言人之间出现了一些声音分歧。这引起了一些人的惊讶。

花旗集团首席美国经济学家Andrew Hollenhorst表示:

“我认为鲍威尔在利率决议获得一致通过方面有些门道,但我们看到,有时这是以透明度为代价的。这就是6月发生的事情,当时美联储做出了一个奇怪的决定:不加息,但暗示再加息50个基点是合适的。因此,当你试图让委员会保持一致时,牺牲的将是沟通过程中的透明度。”

圣路易斯联储的数据显示,自鲍威尔于2018年2月上任以来,他在任期内只经历了13次反对票,这是近几十年来任何主席中最低的,而且最近五年还是“多事之秋”——新冠疫情爆发,全球供应链紧缩,几十年来最严重的通胀和银行业危机。

但美联储官员们在危机中很容易团结起来。先锋集团(Vanguard Group)全球首席经济学家Joe Davis说,随着通胀率降至接近2%的目标,美联储内部的统一战线可能会破裂。

Davis表示,“我们可能没有看到太多异议或公开反对的原因是,通胀仍远高于目标。我们离2%的目标可能还有很长的路要走,但当我们接近这一目标,你可以看到一场更‘健康’的辩论,包括投票”。

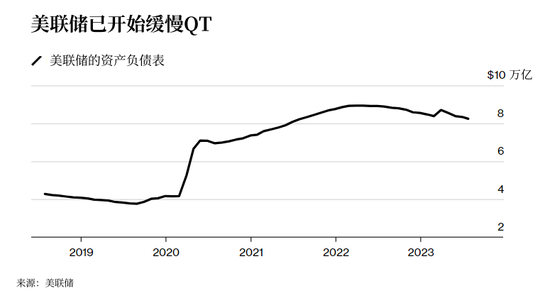

减少QT并非结束QT

人们普遍认为鲍威尔在周四新闻发布会上的表现有点无聊。但在问答环节,有一点值得注意,这位美联储主席认为,未来美联储可以在降低利率的同时,继续通过量化紧缩(QT)来收缩资产负债表。他自己说:

“想象一下,这是一个一切都很好的世界,现在是时候把利率从限制性水平降至更正常的水平了。资产负债表的正常化将是减少QT。”

在这里,我们可以关注这位美联储主席的措辞:减少QT,而非结束QT。过去一直有人认为,美联储不愿意在通过收缩资产负债表来收紧政策的同时降息,因为这将向市场传递有关其意图的复杂信息。

然而,鲍威尔的言论表明,美联储主席看到了一种“穿针引线”的方法。不难想象这样一种情况:通胀已经降温,5%以上的利率似乎太高,从而导致政策制定者降息,以回到中性水平。

蒙特利尔银行资本市场(BMO Capital Markets)表示,在降息的同时继续QT,将表明美联储仍在认真对待遏制价格压力的问题。BMO策略师Ian Lyngen和Ben Jeffery写道:

“通过降息取消紧缩,同时依旧QT收紧政策的行动将具有挑战性,但这将符合我们对宽松周期早期阶段的预期。随着联邦基金利率达到2001年以来的最高水平,政策也进入了严格的限制范围,委员会在保持对抗的通胀立场同时,为自己提供了降息的灵活性。”

对美联储的“信任投票”

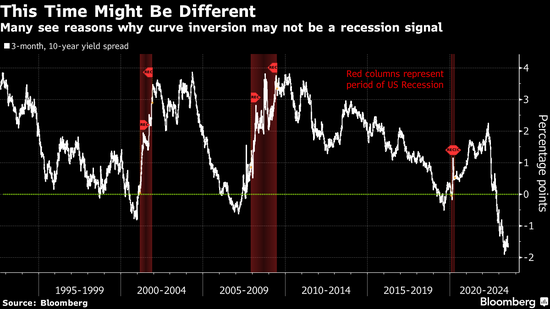

尽管美联储工作人员不再预测美国将陷入衰退,但美国收益率曲线发出的警报仍在滴滴作响。不过,美国银行美国利率策略师Meghan Swiber辩称,这种倒挂实际上是对美联储抗击通胀能力的认可。他说,“曲线倒挂告诉我们美联储将降息的预期,但美联储可能出于不同的原因降息,它认为,美联储能够在减缓通胀的同时降息,我们认为这正是曲线目前告诉我们的信息,而不是在大幅放缓增长的同时降息”。

这又回到了这样一个观点,即美联储并不需要在经济低迷的情况下才会降息,其可能会将利率恢复至中性水平。另一方面,长期美债收益率相对较低可以被视为市场对美联储未来几年将通胀恢复至可控水平能力的信任票,而不是作为对冲经济衰退的“保险”。

自20世纪70年代以来一直关注市场的经济学家Ed Yardeni也持类似观点。他表示,收益率曲线倒挂可能预示着通胀放缓,但未必预示着衰退。这位Yardeni Research的总裁在接受采访时表示:

“可以想象,收益率曲线倒挂的解读是,美联储成功地压低了通胀。事实证明,美国经济具有很强的弹性,美联储可能不必大幅提高利率。”

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/13549.html