二季度公募基金亏了超2000亿元,葛兰、张坤、刘彦春等成“碎钞机”

- 未命名

- 2023-07-26

- 95

基金经理之所以没有跟随热点调仓,有基金规模太大、不易灵活调仓的原因,但更大原因还在于基金经理对他眼中的价值公司的坚守。

二季度A股的震荡行情,让国内的公募基金业成了“碎钞机”。据同花顺iFinD,18000余只公募基金,二季度总计亏损了2179亿元。

在一季度,这个数据为盈利3675亿元。也就是说,基金业一季度攒的家底在二季度已经亏了近六成。

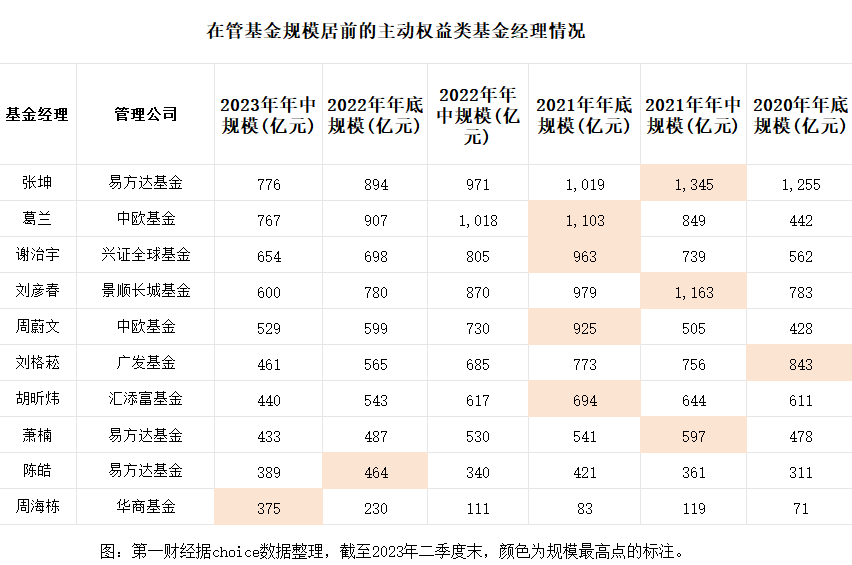

知名基金经理成亏损大户

在二季度的基金亏损榜单中,知名基金经理打理的百亿基金成了“重灾区”。

银柿财经统计发现,仅亏损金额前十位的主动权益基金,就总计亏了351.74亿元。基民们曾热切追逐的知名基金经理葛兰、张坤、刘彦春等均榜上有名,且各占了两席。

其中葛兰管理的中欧医疗健康以净利润-63.72亿元居主动权益基金亏损额榜首,其管理的另一只基金中欧医疗创新亏损18.77亿元,居第九;

张坤管理的易方达蓝筹精选以60.79亿元的亏损额,仅次于中欧健康医疗,居第二,他管理的另一只基金易方达优质精选(QDII)亏21.95亿元,居第八位;

刘彦春管理的景顺长城新兴成长和景顺长城鼎益(LOF),分别以-59.32亿元、-27.06亿元的利润额,拿下亏损榜第三、第六位。

从业绩表现看,十大亏损基金在二季度的净值跌幅均超过10%,上半年收益也因而全部告负。

因为业绩实在拉胯,十大亏损基金在二季度大多遭遇净赎回,被赎回份额最多的是张坤的易方达蓝筹精选,二季度净赎回4.54亿份,若以其6月30日的基金净值1.9521元计,净赎回金额高达8.86亿元。

但葛兰打理的两只医疗基金却实现了净申购,中欧医疗健康份额增加3.52亿份,中欧医疗创新增加7.73亿份,对应两只基金6月30日的基金净值,两只基金二季度分别获得7.15亿元和10.48亿元的增仓资金。

二季度亏损额前十的主动权益基金(银柿财经据基金二季报整理)

坚守传统价值的昔日“明星”

细看上述亏损基金的持仓可以发现,这些基金上半年主要输在对传统价值的坚守上。

今年上半年,A股的明星板块主要是由AI引领的TMT,许多活跃个股普遍表现出高热点但业绩尚未兑现的特征,消费、医疗、白酒等传统赛道全线掉队,而上述基金大多以重仓这些传统赛道的个股为主。

基金经理之所以没有跟随热点调仓,有基金规模太大、不易灵活调仓的原因,但更大原因还在于基金经理对他眼中的价值公司的坚守。

在景顺长城新兴成长的二季报中,刘彦春这样写他眼中的“新兴产业与传统产业的关系”:目前我国正处于经济转型期,希望能有更多的高附加值行业涌现出来,产业升级、经济转型方向肯定是对的,但目前这个时点,需要思考新兴产业和传统行业的关系问题。

“我认为,新兴产业和传统行业更多是一个相互支持或相互咬合的关系,而不是一个彼此之间互相抢资源的关系。新兴产业的发展需要得到传统行业的支持,包括新能源、半导体在内的一切新兴产业,均需要解决发展资金来源以及产品卖给谁的问题,从这个维度看,若传统行业持续低迷下去的话,新兴产业可能也会失去创新的动力。”刘彦春在二季报做出上述论断。

对于当下的市场,刘彦春认为,近期引发市场剧烈波动的原因主要在于总量问题,多数优秀企业并没有出现经营失误。非常多的绩优公司估值已非常便宜,一旦经济内生动力出现恢复迹象,这些公司估值会有非常强的向上的弹性。

与刘彦春一样,张坤也认为,“长期来看,目前不少优质公司的估值已经很有吸引力,我们坚信,在任何市场和任何时代,优质的企业始终是稀缺的。不考虑博弈估值带来的收益(这更多是零和博弈),股东收益的天花板就是上市公司的ROE水平。”

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/13272.html