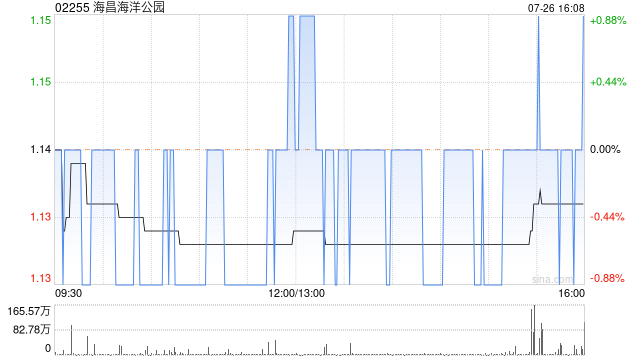

辉立证券:海昌海洋公园给予买入评级 目标价为1.5港元

- 未命名

- 2023-07-26

- 86

7月26日,辉立证券发布海昌海洋公园(2255.HK)研究报告,给予“买入”评级,目标价为 1.50 港元。研报摘要如下所示:

公司简介

海昌海洋公园是中国领先的主题公园开发及运营商,公司在大连、烟台、重庆、上海及三亚分别持有及经营着六个以海洋文化为主的大型主题公园,在郑州还有一个在建项目,同时授权许可四个主题公园使用海昌品牌。

投资概要

三年疫情拖累,业绩承压大幅下挫

2022年海昌海洋公园的营业收入较上年下降67.8%至7.93亿元(人民币,下同),主要由于疫情反复影响各地相关部门的防控指引和要求、以及部分公园于2021年底剥离所致。作为区域重点的上海公园,在2022年营业天数仅为280天,而2021及2020年营业天数分别是364天和289天。EBITDA和归属净利润分别由盈转亏至-7.73亿和-13.96亿元,上年同期为盈利21.7亿和8.45亿元。如果剔除资产减值及资产剥离等因素,经调整EBITDA为-4.23亿,上年同期为5.27亿;经调整归属净利润为-10.6亿,上年同期为-5.7亿。

分部门看,剔除2021年剥离公园产生的8.37亿收入缺口,留存公园的2022全年的运营收入由上年的9.88亿元,下降24.2%至7.49亿元,占总收入比重升至94.4%。其次,文旅服务及解决方案分部收入降低至44.0百万元,占总收入比重5.6%,主要由于疫情下该等项目交付较少所致,同时海昌海洋馆╱探索馆业务产生收入抵销部分下降。最后,由于期内未有物业销售收入,而上年同期该分部收入5.84亿。

运营成本方面,由于主题公园成本相对刚性,总成本同比下降38.4%至10.72亿元,降幅小于收入下降,因而公司由上年的毛利润7.2亿转为毛损失2.8亿元。毛利率由去年的29.3%,下降至-35.2%,而公司疫情前正常年份的毛利率在45-55%之间。受疫情影响最严重的主题公园的分部毛利率由23%下跌至-39.4%。轻资产的文旅服务及解决方案分部也受到疫情冲击,2022年毛利率仅录得15.7%。

销售费用同比降低约62.3%至85.0百万元,主要由于疫情期间大幅削减销售及市场推广开支以及剥离公园该等开支不再记入。行政费用降低约47.2%至6.06亿元,主要由于上年基数较高以及剥离部分公园导致相关行政费用不再计入。同样由于出售资产用于偿还债务,负债率及财务压力大幅减轻,财务费用同比减少35.7%至3.15亿元。

疫情后旅游需求逐渐回暖,上海公园恢复迅速,业绩反弹可期

疫情过后,伴随着消费市场复苏步伐加快,2023年以来国内旅游市场全面回暖,公司的主题公园各项业务实现快速反弹。据公司公布的数据,“五一”期间,公司主题公园日均接待游客恢复至较2019年同期增长104.9%,营业额增长73.5%。端午期间,公园接待游客较2019年同期增长超20%,其中上海公园增长40%。另外,由于散客游恢复速度快于团队游,以及引入IP持续落地的带动下,客单价较以往有了明显提升。除了存量项目的快速反弹,毗邻上海公园园区的金桥企鹅度假酒店将于2024年开业,通过轻资产的模式扩建中的上海公园二期预计于2025年开业,将涵盖温泉酒店、海洋酒店、海洋探索中心、商业街等元素,上海三期项目也在规划中,届时接待能力和旅游逗留时间会得到提升。此外,总面积相当于上海公园140%的郑州公园已处于建设收尾阶段,预计一期将于2023年下半年开业,二期于2024年开业,2小时交通圈可辐射4.5亿人口。新的旗舰项目投入运营,有望逐步将前几年的巨大投入转化为收益,公司的主题公园业务正快速重新起航。

轻资产项目加快推进,IP战略向纵深发展

在轻资产业务方面,公司有近20年的文旅运营经验,拥有成熟的全产业链总包方案解决能力,精品海洋馆是公司目前快速推进的一个轻资产项目体系。自2022年5月1日第一批5家海昌海洋馆╱探索馆面世,截至2023年4月底,已落地25家,预计今年年底将达到50家,未来计划用3-4年时间,完成100家的落地。另外,今年4月公司合作建设运营的少儿冰雪中心在深圳开业,为公司启动的另一个轻资产项目体系,未来也有望成功复制推广。我们认为轻资产项目的发力,将逐步提高公司毛利率水平,缓解财务压力。

公司近年来着力打造以IP为核心的新增长曲线,目前正在向更纵深领域发展,包括不断丰富IP储备,引进并落地了包括奥特曼/航海王/鲨鱼宝宝/大闹天宫等外部IP,自创IP海陆机甲等。2022年7月和2023年1月,全球首个奥特曼主题娱乐区和奥特曼主题酒店相继在上海公园开业,在丰富游玩体验、增强游客粘性、提高二次销售比重等方面成效显着。随着IP核心驱动战略在其他海昌公园的快速复制和模式创新,“IP运营及新消费”正加速成为盈利增长的新引擎。

投资建议

公司已经逐步形成主题公园业务、IP运营与新消费、文旅服务和解决方案多层次的业务生态发展方向。中国主题公园行业前景巨大,且海洋生物行业准入壁垒较高,公司在行业内属第一梯队,未来有望持续受益于国内旅游消费的兴盛。我们预计公司2023/2024/2025年的净利润将达到123/364/765百万元人民币,目标价1.5港元,对应2023/2024/2025年51.3/30.3/14.6x P/E,评级为买入。(现价截至7月24日)

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/13253.html