全球资金涌入日本股市,年内涨超20%后或暂歇

- 未命名

- 2023-07-24

- 88

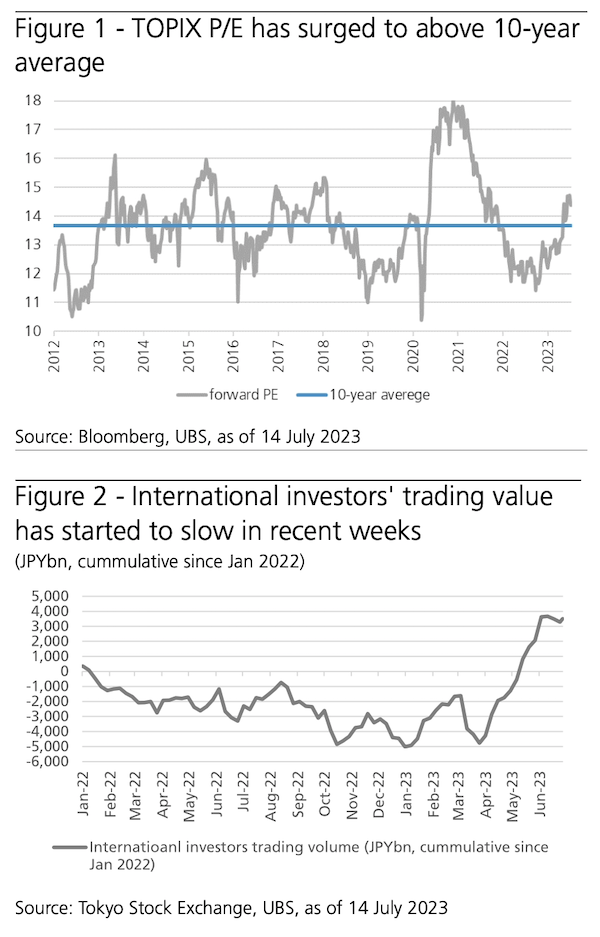

今年以来,日本股市“铁树开花”,吸引全球资金涌入,中国散户对于日经ETF的认购热情维持高位。但在TOPIX指数和日经225指数年内都录得超2成涨幅后(跑赢MSCI全球指数基准和亚洲指数基准),不少国际机构表示市场波动将加剧,涨势或暂歇。

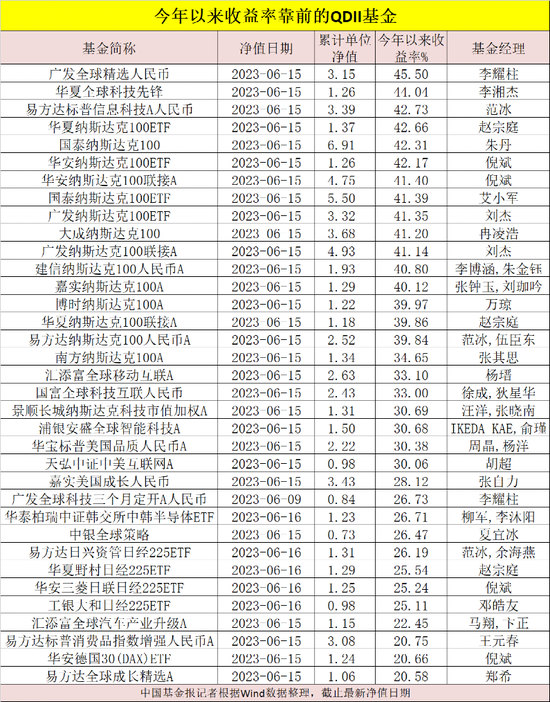

瑞银CIO办公室方面对记者表示,相较历史平均水平(TOPIX市盈率为14.3倍,而10年平均水平为13.7倍),目前日本股市的估值已不再便宜,尽管与标普500指数相比(20倍)仍具吸引力,但这一差距已经缩小;国际投资者可能从2022年的极低点开始就建立日股头寸。最近的周度数据显示,外国投资者的净交易价值已经开始放缓;在夏季或6月开始的财报季期间,日本股票回购量可能减少;此外,随着美国利率接近峰值,日元进一步贬值不太可能发生。

全球资金加码日本

晨星的数据显示,全球基金的资金对日本资产的净流入回升至5400亿日元,成为今年第二高的月份,而5月则净流出了500亿日元。6月也是9个月以来首次所有类别均有净流入——股票、债券和配置类别都表现强劲。其中,日本股票从5月的净流出1200亿日元转为净流入800亿日元。

通胀回升、薪资上涨、企业投资回报率有望改善等都是驱动外资加码的原因。野村全球宏观研究主管Rob Subbaraman此前在接受第一财经记者采访时表示,目前仍看好日本经济和股市的前景。“通缩困扰了日本20年,但在过去一年终于回升。同时,由于面临劳动力短缺的问题,日本女性被鼓励更多参与劳动力市场,尤其是壮年女性,这是积极的变化。”

不乏机构认为,当薪资攀升,且市场没有多余的劳动力,这就意味着员工有更强的溢价能力,可以增加他们的流动性并寻求更高的工资,这会使得劳动力分配更有效,提高生产率。同时,这也会使企业投资更多节约劳动力的技术,亦有助于提升生产率。此外,日本家庭把一半的存款放在银行,存款目前仍是负利率,现在的情况会让他们开始考虑“存款搬家”,例如投资股市,这将使得股市具有更好的上行动能。

“企业治理层面也出现了积极的进展,东京证券交易所在给PB低的企业施压,推动企业改善资产负债表、更好利用现金、提升回报率和分红。”野村认为。这也是全球资金加码日本的主要原因之一。

数据显示,日本近几个月的名义工资增长反映在2023年春季工资谈判结果中,同比增长3.6%。5月的名义工资同比增长了2.5%(其中包括1.8%的基本工资增长,为28年来的最高水平);核心CPI在2023年第一季度达到了4%(自1981年以来的最高水平)。虽然机构预计中期核心CPI将放缓至1%~1.5%,但这仍远高于近几十年来0.3%的平均水平。

此外,面临不断攀升的通胀,央行并没有加息的意思,日元维持弱势,这也为股市助力。“有猜测表示日本央行可能会在下周的会议上进一步调整收益率曲线控制政策(YCC)。然而,日本央行行长植田和男表示并非如此,这表明YCC最终不会变化。无论如何,日本央行的超宽松货币政策仍将伴随我们很长时间。”嘉盛集团资深分析师Jerry Chen告诉记者,经历了几十年的结构性通缩,目前日本央行不会操之过急。

值得一提的是,日本股市不仅在全球走火,5月开始更是引发中国散户关注,更是一度导致相关日经225ETF出现了大幅溢价的情况。比如易方达日经225ETF(513000.SH)、日经ETF(513520.SH)5月19日单日涨幅分别高达10.04%、8.22%,报收1.469元、1.396元。这主要与基金QD额度有限,但认购需求过高有关。

暴涨后波动或加剧

今年以来,涨幅排名居前的板块分别是——商社、机械、电器、汽车、金属和建材等板块。然而,短期内股市的一些推动因素正在逐渐减弱。在暴涨超两成过后,机构亦提高了警惕性,并开始对于配置的标的更有选择性。

近来,日本股市一度陷入震荡。例如,7月20日,日经225指数跌超1%,中国投资者押注的几只日经ETF也出现下挫,华夏野村日经225ETF(QDII)连续两日下跌,7月20日和21日的跌幅分别为2.25%和1.03%。

瑞银方面表示,尽管估值不高,但日股估值已有了相当程度的修复。同时,最近的每周数据显示外国投资者的净交易价值已开始减缓。此外,未来一段时间回购量可能减少。此外,日元贬值此前也是推动日股走升的因素之一,但随着美国利率接近峰值,进一步的日元贬值不太可能发生。

就宏观环境来讲,当前美联储继续激进加息的风险已经散去。目前市场预期7月加息的概率在95%以上,不过市场似乎已淡化这一影响,转而预期明年可能会有6次左右、累计150BP的降息空间,这已经体现在了资产价格中——近来美元指数出现连续下行,跌破100关口,美债收益率亦掉头下行。

瑞银建议,在短期内保持选择性,并分散投资到一些今年表现落后的价值股,包括银行和国内市场导向的行业,以捕捉日本潜在的结构性变化。中期内关注两个潜在催化因素:可持续的通胀和工资增长及企业治理推动ROE提高。

具体而言,在经历了相当长时间的通缩后,对通胀的预期与安倍经济学时期相同。在安倍经济学初期,表现最差行业的股价上涨了30%以上。特别是大型企业和受益于日元走弱的企业表现优于TOPIX指数。然而,这次不同的是,包括银行、房地产以及小型股(在内的金融相关行业)没有表现出色。这是因为工资增长和通胀目前较高,因此不太可能可持续。由于欧美地区通胀持续,而日本的复苏周期相对滞后于其他国家,机构认为未来几年内适度的通胀压力可能会继续存在。

“当投资者对日本适度的通胀动态和可持续的工资增长充满信心时,这些表现较差的行业会跑赢基准指数。此外,如果工资增长持续,以国内市场为导向的消费者自由支出和服务业也将表现良好。”瑞银分析称。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/12972.html