【ETF操盘提示】上市银行首份中报来了!瑞丰银行业绩亮眼,经济预期持续向好,机构提示银行绝对收益窗口已开启

- 未命名

- 2023-07-19

- 159

7月18日盘后,瑞丰银行率先披露了2023年半年度业绩快报。报告显示,2023年上半年该行实现营业收入18.92亿元,同比增长8.18%;归母净利润7.30亿元,同比增长16.80%。

与此同时,瑞丰银行资产质量稳中向好,不良贷款率0.98%,首次降至1%以下;拨备覆盖率298.94%,较年初上升18.44个百分点。

基本面向好的同时,瑞丰银行资产价值更加凸显。今年上半年,该行加权平均净资产收益率为9.53%,较上年同期增加0.51个百分点。

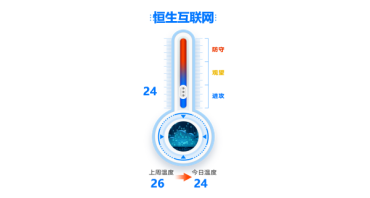

当前经济企稳回升,6月金融数据超预期,预计银行利润增速有望逐步见底上行。市场分析人士提示,站在当下,估值低洼、稳定分红、高股息率的银行板块,对稳健长期投资者具有吸引力。伴随着经济复苏持续,银行基本面的边际改善,或将迎来一轮系统性估值修复机会。

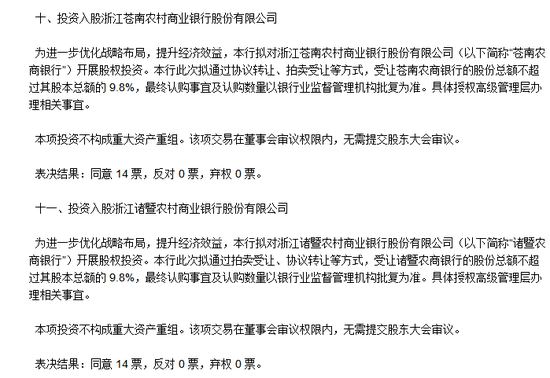

【一】国有六大行超4000亿现金分红“到账”,明年有望再创新高

截至7月18日,国有六大行“中农工建交邮”2022年年度分红派息正式完成,合计派发现金红利4047.6亿元。

值得注意的是,自2018年起,国有六大行已连续5年现金分红总额超3000亿元,2022年首度超过4000亿元,创历史新高。

而从2022年上市银行整体分红情况看,A股市场42只上市银行共计40只宣布分红派息,合计派息金额超5800亿元,截至2022年末整体平均股息率达5.29%,已经显著高于很多理财产品收益率。

多年来,上市银行一直以“真金白银”的方式回报股东,现金分红力度也随着业绩增长不断提升,其估值低洼、稳定分红、相对高的股息率等,对稳健长期投资者具有吸引力。

展望明年,财信证券认为,从今年的经济形势来看,国有六大行天然就具备承接央企、国企大规模信贷的属性,受经济周期影响比其他银行要更小,具备更强的韧性。因此,综合判断明年国有六大行分红率仍有望再创新高。

【二】6月金融数据大超预期,机构提示银行三季度绝对收益机会

日前央行公布的6月金融数据表现积极,6月新增人民币贷款3.05万亿元,同比多增2296亿元;社融增量4.22万亿元,同比少增9859亿元,仍好于市场预期。

6月新增信贷总量理想、结构优化,展示出了量和结构上的韧性;从全年政府债预算额度计算,下半年政府债有望同比多增1.8万亿,而随着财政回归扩张,企业端利润感知也将改善,广发证券认为社融增速和M1有望见底回升。

考虑到PPI、库存、利润同比增速或将触底,经济下行动能减弱,悲观预期有望修正,随着货币政策调整,后续需求端政策发力的预期有所增强,三季度财政加码预期有所加强有助于稳定经济预期,同时有助于银行基本面的边际改善。

展望下半年,广发证券表示,伴随着政策发力,经济复苏将继续。目前银行估值仍在低位,股息率仍在高位,结合基本面、资金面、政策面和社会预期面的持续向好趋势,这将是一轮银行板块系统性估值修复机会,看好三季度银行板块绝对收益行情。

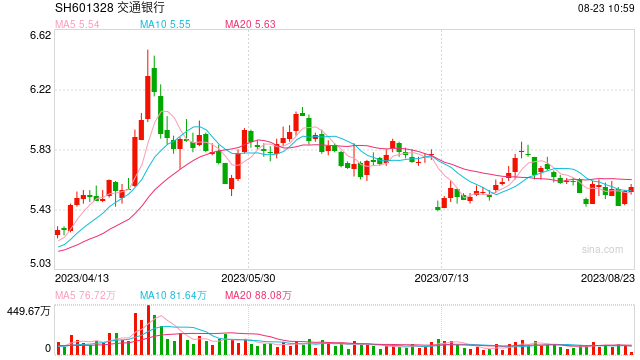

值得注意的是,截至7月18日,银行板块中证银行指数最新市净率PB为0.54倍,低于近十年超95%的时间区间。42家上市银行中仅宁波银行一家市净率大于1,其余均为破净状态,且其中13家的银行市净率均低于0.5,当前板块估值性价比凸显。

看好银行板块下半年估值修复行情的投资者可以重点关注银行ETF(512800)。资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

风险提示:银行ETF跟踪的标的指数为中证银行指数(399986),中证银行指数(399986)基日为2004.12.31,发布于2013.7.15。基金管理人评估的本基金风险等级为R3-中风险。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/12465.html