方正中期期货:供需与成本影响下 PTA价格震荡运行为主

- 未命名

- 2023-07-18

- 137

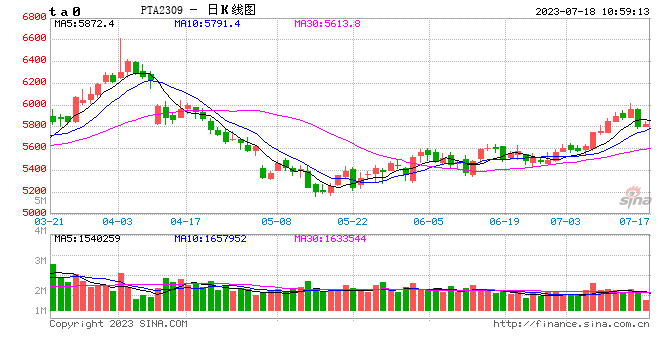

2023年以来,PTA价格呈现先涨后跌格局,PTA2305合约价格一度上行至上半年高点6616元/吨,最高上涨1383元/吨,涨幅26.43%,随后价格出现回落,整体来看,2023年上半年PTA价格走势主要包括三个阶段:

第一阶段(2023.01-2023.04.04) 1月份市场延续补库行情,价格继续上涨,2月份呈现明显回调走势,市场悲观情绪严重,2月下旬以后,随着下游开工负荷超预期回升,PX端春检预期等影响,价格持续上行,3月份叠加现货流通货源偏紧等影响,PTA价格加速上行,最高运行至6600 元/吨上方。

第二阶段(2023.04-2023.05.15)4月份,随着原油价格高位回落、PX 检修高峰已过叠加聚酯需求淡季来临,开工负荷不断下滑之下,PTA价格开启连续回落行情,5月份 PTA市场期现货市场分化明显,随着现货市场可流通货源大幅增加,现货价格快速回落,09合约基差亦由550元吨快速回落至120 元/吨附近。

第三阶段(2023.05.16-至今)5月中旬以后,随着成本端止跌企稳,PTA供需开始去库下,价格开始连续反弹,5、6月份,PTA供需矛盾不明显,加工费窄幅整理为主,价格始终跟随成本端呈震荡整理状态。

二、 美联储致力于2%通胀目标不变

美联储6月议息会议如期按兵不动,但是美联储提高了经济预期和通胀预期,降低了失业预期,美联储点阵图暗示美联储年内仍将加息2次/50BP,鲍威尔继续淡化年内降息预期,整体基调偏鹰,美联储主席鲍威尔表示,美联储依然坚决致力于2%的通胀目标,进一步加息是适宜的;加息可能是有道理的,但步伐要更适度;7月会议将根据情况决定是否加息。今年降息不合适,没有政策制定者预计今年会降息。鲍威尔仍然认为强劲的劳动力市场逐渐降温可能有助于经济实现软着陆。

整体偏鹰派的议息会议结果,提升了市场对美联储继续加息的预期,降低了年内降息的预期,对美联储而言,当前仍然面临抗通胀、防风险和稳经济的权衡问题。美国5月通胀超预期回落,后续将会进一步走弱;经济衰退预期虽然没有进一步的走势,但是当前仍无法排除,银行业危机仍未完全消除,高利率冲击下不排除出现新风险可能,需要关注美国银行业危机的蔓延情况和经济下行走势。美联储更多的通过加息预期管理对金融市场进行压力测试,并且会根据通胀回落程度、就业表现、银行业承压状态以及经济整体走势来调整加息预期。

当前美国政策利率位于5%-5.25%,已经处于近二十年高位,如果美联储再度加息,对于资产错配和危机边缘的银行业的冲击将会进一步加大,而通胀仍维持在高位,抗通胀背景下,美联储政策利率将会维持高位的时间进一步加长,降息的时间预计可能会推后。

三、 原油有望继续延续宽幅震荡整理格局

2023年上半年原油价格总体呈现宽幅震荡整理走势,布伦特原油价格在70-90美元/桶区间波动为主,整个上半年原油市场始终处于经济衰退担忧以及供需紧平衡博弈过程当中,1-3月份受益于中国经济加快修复等影响,原油价格始终在震荡区间上沿波动,随后受到银行业危机影响,原油作为强风险资产受到严重波及,恐慌情绪蔓延下,价格快速回落至70美元/桶附近,随后OPEC+组织开启减产以及银行业危机告一段落后,原油价格快速反弹,随后受到货币政策压力以及俄罗斯海运出口量超预期影响,原油价格高位不断回落,OPEC+组织在上次减产基础上进一步减产,继续稳定市场信心,原油价格低位企稳运行。

2023年下半年原油价格依然经受巨大挑战,预计原油价格继续呈宽幅震荡走势,主要逻辑如下:全球疫情发生以来,全球原油资产投资增速不足,导致闲置产能增长不足,从而影响供给增长弹性,OPEC+组织延长减产至2023年年底,进一步削弱了原油供给弹性,美国未完井库存井数量不断下滑,使得美国原油增长潜力有限,预计下半年美国原油产量继续维持在1200万桶/日附近。而下半年原油需求方面预计依然有一定韧性,尤其是汽油需求可能依然旺盛,在全球经济未发生大的风险事件情况下,原油供需基本面依然维持紧平衡局面。而原油市场最大的不确定性来自货币政策对经济的影响,而下半年美联储预计依然处于加息周期当中,对大宗商品压力依然较为显著。同时需要关注欧美高利率背景下的风险事件,可能会使得市场对经济衰退担忧加剧,从而打压投资者情绪以及真实的原油需求。总的来说,我们认为,下半年预计原油价格继续呈现宽幅震荡整理局面,布伦特原油波动区间参考60-90美元/桶,同时需要关注极端事件影响下的波动机会。

四、 PX-NAP价差持续高位

2023年以来,PX价格波动较为剧烈,总体呈现先涨后跌局面,价格从年初的低点940美元/吨CFR中国一度上涨至上半年高点1152美元/吨CFR中国,最高上涨212美元/吨,涨幅22.55%。而后随着PX检修季结束以及原油价格回落,PX价格从高位一路回落至1000元/吨下方。与此同时,由于石脑油需求不振,尤其是作为裂解装置的轻石脑油需求较弱,石脑油价格始终处于偏弱局面,PX-NAP价差亦持续维持高位。

展望下半年,随着PX检修结束,PTA投产及开工负荷回升,PX整体呈供需双增局面,PX价格继续紧跟原油波动为主,PX-NAP价差有望继续维持高位整理局面,预计价差波动区间300-500美元/吨。

五、 PX供需平衡表预期累库

2023年1-5月份,PX累计产量1250万吨,同比增加282万吨,同比增幅29.13%,2023年以来,PX投产产量的持续增加,带来PX进口依存度持续下滑,预计整个2023年,PX累计产量有望达到3100万吨,同比增速有望达26.8%;PX社会库存方面,截至2023年5月份,PX社会库存量为244.37万吨,2023年以来,PX整体处于先累库后去库状态,总体累库35.75万吨,累库幅度17.14%。

展望下半年,随着PX检修逐步结束,在高加工费驱使下,PX开工负荷预计持续回升,PX产量预计继续处在历年高位,然PTA供给量在下半年预计提升下,整体PX呈现供需双增格局,预计下半年PX库存可能呈小幅累库局面。

六、 PTA现货加工费区间波动为主

2023年上半年以来,PTA现货加工费走出跌-涨-跌局面,波动较为剧烈,整体波动区间在100-700元/吨。2月中旬之前,PTA开工负荷维持高位,聚酯开工负荷恢复不及预期,供需连续累库下,PTA加工费压缩明显,现货加工费一度下行至100元/吨下方,2月中旬以后,随着聚酯以及终端织造开工连续回升,下游企业原材料库存低位,聚酯企业连续补库,需求恢复叠加现货市场可流通货源偏紧下,PTA现货加工费不断走强,低估值局面才有所缓解。4月份以后,随着现货可流通货源紧张局面大幅缓解,PTA开工负荷回升,现货加工费不断回落。大的格局来看,PTA处于投产周期背景下,低加工费已经成为行业常态,加工费的提升需要PTA工厂主动调整负荷或者下游需求的强力复苏带动。下半年,在PTA行业依然处于增产周期背景下,同时叠加需求的不断反复,预计PTA现货加工费继续维持在区间波动状态,区间波动参考50-750元/吨。

七、 PTA供应压力上升

2008年以来,PTA经历了四轮产能扩张时期,第四阶段为2020年-2023年,该阶段PTA产业多套大型装置投产,2023年以来,恒力惠州250万吨产能装置于2023年3月份投产,嘉兴能源2#装置250万吨产能装置于2023年5月份投产,预计还有将近950万吨产能装置投产,其中包括恒力惠州2#250万吨产能装置、仪征化纤300万吨产能装置、独山能源250万吨产能装置以及宁波台化150万吨产能装置投产。在下半年PTA投产预期依然较大背景下,PTA产能可能继续维持历年高位状态,增产周期下,使得PTA供给开始呈宽松状态。

2023年1-5月份,PTA累计产量2473.2万吨,同比增幅8.24%,下半年来看,依然有较大的投产压力,如果950万吨投产装置全部如期投产,则会带来较大增量,同时下半年装置检修淡季背景下,PTA产量有望进一步释放,后续重点关注PTA现货加工费情况以及产能投放进展。按照此进展,预计整个2023年PTA总产量达5900万吨,同比增速9.5%。

八、 终端内需继续复苏,外需有较大下行压力

从内需来看,2023年1-5月社会消费品零售总额187636.3亿元,累计同比增长9.3%,其中5月全国社会消费品零售总额37803.3亿元,同比增长12.7%,环比增长8.3%;2023年1-5月全国限上单位服装鞋帽、针、纺织品类商品零售类值为5619.1亿元,累计同比增长14.1%,其中5月全国限上单位服装鞋帽、针、纺织品类商品零售类值1075.8亿元,同比增长17.6%,环比增长2.3%;2023年1-5月全国限上单位服装类商品零售类值为4148.4亿元,累计同比增长17.4%,其中2023年5月全国限上单位服装类商品零售类值775.6亿元,同比增长21.2%,环比增长1.4%;2023年上半年,随着疫情防控全面放开,经济恢复活力增强,纺服内需同比大幅回升,同时明显超过社会消费品零售总额增速,上半年来看,内需表现持续向好,实际消费量明显回升。

从外需来看,2022年1-5月份,全国纺织品服装累计出口1250.66亿美元,较2021年同期增长了10.98%,其中纺织品累计出口628.51亿美元,较2021年同期增长12.10%,服装累计出口622.16亿美元,较2021年同期增长10.20%。2022年上半年,纺服外需表现亮眼,但价格因素占主导,出口量亦有上涨。

展望后市,终端需求方面,内需继续好转,外需维持坚挺。内需方面,随着疫情影响因素消失,服装消费需求迎来复苏,随着民众出行需求正常化,预计内需继续维持偏强态势。外需方面,目前美国批发商服装及面料库存开始高位回落,处于去库节奏当中,同时美国通货膨胀依然高位,货币政策利率依然较高下,终端居民的消费能力有下降的预期,2023年下半年纺织服装出口增速存在较大的下行压力,需求可能更多以季节性波动为主。

九、 终端织机及加弹开工负荷有韧性

2023年以来,江浙织机以及加弹呈明显季节性规律,同时受2023年春节较往年同期偏早影响,季节性开工低位亦有所前置,3月份随着终端江浙加弹、织造开工负荷快速回升,使得3月份终端开机达到了上半年的相对高位水平,4月份开始,受到成本端价格连续拉涨以及新增订单不及预期影响,聚酯及终端利润明显不佳,企业开工动力明显不足,5月份开始,随着终端内需表现强劲,江浙织机及加弹开工快速回升,叠加聚酯企业降价促销下,终端企业开始阶段性进行原材料补库。

展望后市,6月份,终端企业需求淡季情况下,终端企业备库意愿明显下降,终端备货明显谨慎,但随着聚酯企业降价促销以及需求旺季来临,下半年,聚酯开工有望继续维持高位同时产业链原材料库存低位情况下,有望开启新一轮产业链补库行情。

十、 聚酯开工负荷维持高位

2023年1-5月份,聚酯累计产量2482万吨,同比累计增幅3.98%,其中1、2月份受季节性因素影响,聚酯开工低位,聚酯产量处于较低水平,3月份开始,聚酯开工负荷大幅回升下,聚酯产量大幅增加。聚酯产成品库存方面,在国内疫情防控政策调整优化以后,聚酯企业产成品库存经历明显的快速去库行情,随着春节过后,终端织造企业工人返工不及预期,终端备货不佳影响,产成品库存快速上行,随着工人陆续返岗,终端开工负荷快速回升下,聚酯产成品库存开始回落,聚酯开工负荷亦大幅提升,3月份开始,受到内需提振影响,聚酯开工负荷始终高位,聚酯产量亦维持在高水平,与此同时,在聚酯企业不间断进行降价促销情况下,终端企业亦开启了阶段性备货,整体聚酯企业产成本库存维持在合理水平。

展望下半年,聚酯产成品库存有望呈现累库-去库-累库局面,随着国内经济复苏延续,服装品类需求预计依然有提升空间,随着需求旺季的来临,终端季节性订单有望逐步跟进,终端企业在原料库存低位情况下,存在刚性补货的需求,重点关注终端企业的补库节奏以及补库力度,根据目前聚酯工厂销售策略,在适当的情况下,企业可能会大幅促销优惠,从而带动聚酯产销脉冲式放量,进而一定程度释放库存压力。

十一、 PTA出口量或继续维持高位

2023年1-5月份,PTA累计出口量达168.56万吨,较去年同期增加1.90万吨,同比增幅1.14%,PTA累计进口1.80万吨,较去年同期增加1.29万吨。2023年上半年PTA出口国家依然是以印度和土耳其为主,今年出口量基本与去年持平,主要是1月份出口量较少导致总量较去年基本持平,2月份以后,PTA出口量始终维持在30万吨以上出口,5月份出口量更是高达45.68万吨。2023年下半年预计PTA月均出口量表现同比继续超预期,下半年谨慎给予PTA月度出口量26万吨的预估。

十二、 下半年预计PTA供需平衡表略显宽松

2023年1-5月份PTA供需总体处于宽松态势,其中1月份处春节假期,PTA累库最为明显,累库量达到73.46万吨,2月份累库量达20.97万吨,4月份累库25.28万吨,而3、5月份出现小幅去库局面。整体来看,1-5月份,PTA供需总体累库为主,6月份,PTA总体小幅去库,7月、8月份预计PTA总体处于累库局面,9、10月份预计出现明显去库,11、12月份总体处于紧平衡态势,初步预估下半年PTA总体小幅累库19.21万吨水平。

十三、 下半年PTA展望

2023年以来,PTA价格呈现先涨后跌格局,PTA2305合约价格一度上行至上半年高点6616元/吨,最高上涨1383元/吨,涨幅26.43%,随后价格连续回落。展望下半年,观点如下:

从成本端来看,全球原油资产投资增速不足,导致闲置产能增长不足,从而影响供给增长弹性,OPEC+组织延长减产至2024年,进一步削弱了原油供给弹性,美国未完井库存井数量不断下滑,使得美国原油增长潜力有限,预计下半年美国原油产量继续维持在1200万桶/日附近。而下半年原油需求方面预计依然有一定韧性,尤其是汽油需求可能依然旺盛,在全球经济未发生大的风险事件情况下,原油供需基本面依然维持紧平衡局面。而原油市场最大的不确定性来自货币政策对经济的影响,而下半年美联储预计依然处于加息周期当中,对大宗商品压力依然较为显著。同时需要关注欧美高利率背景下的风险事件,可能会使得市场对经济衰退担忧加剧,从而打压投资者情绪以及真实的原油需求。总的来说,我们认为,下半年预计原油价格继续呈现宽幅震荡整理局面,布伦特原油波动区间参考60-90美元/桶,同时需要关注极端事件影响下的波动机会。PX方面,PX价格继续紧跟原油波动为主,PX-NAP价差有望继续维持高位整理局面,预计价差波动区间300-500美元/吨。

从供应端来看,下半年来看,依然有较大的投产压力,如果950万吨投产装置全部如期投产,则会带来较大增量,同时下半年装置检修淡季背景下,PTA产量有望进一步释放,后续重点关注PTA现货加工费情况以及产能投放进展。按照此进展,预计整个2023年PTA总产量达5900万吨,同比增速9.5%。

从需求端来看,6月份,终端企业需求淡季情况下,终端企业备库意愿明显下降,终端备货明显谨慎,但随着聚酯企业降价促销以及需求旺季来临,下半年,聚酯开工有望继续维持高位,同时产业链原材料库存低位情况下,有望开启新一轮产业链补库行情。

聚酯产成品库存有望呈现累库-去库-累库局面,随着国内经济复苏延续,服装品类需求预计依然有提升空间,随着需求旺季的来临,终端季节性订单有望逐步跟进,终端企业在原料库存低位情况下,存在刚性补货的需求,重点关注终端企业的补库节奏以及补库力度,根据目前聚酯工厂销售策略,在适当的情况下,企业可能会大幅促销优惠,从而带动聚酯产销脉冲式放量,进而一定程度释放库存压力。

终端需求方面,内需继续好转,外需维持坚挺。内需方面,随着疫情影响因素消失,服装消费需求迎来复苏,随着民众出行需求正常化,预计内需继续维持偏强态势。外需方面,目前美国批发商服装及面料库存开始高位回落,处于去库节奏当中,同时美国通货膨胀依然高位,货币政策利率依然较高下,终端居民的消费能力有下降的预期,2023年下半年纺织服装出口增速存在较大的下行压力,需求可能更多以季节性波动为主。

综上,下半年PTA可能呈现先去库后累库局面,同时叠加成本端宽幅震荡格局下,PTA价格可能维持宽幅震荡走势,PTA加工费方面,从供需表现来看,预计下半年加工费波动区间在100-700元/吨。在WTI原油60-90美元/桶预期下,PTA运行区间或在4800-6100元/吨。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/12363.html