【国金策略】新兴市场补涨:港股和A股——策略谋势

- 未命名

- 2023-07-10

- 103

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:艾熊峰策略随笔

前言:

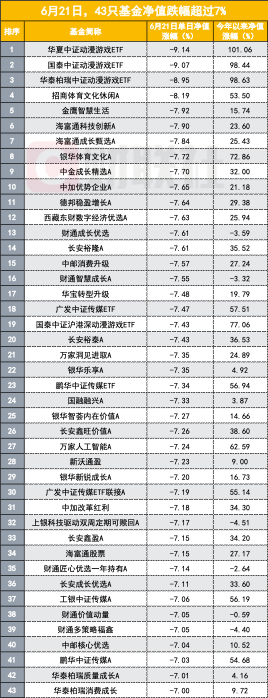

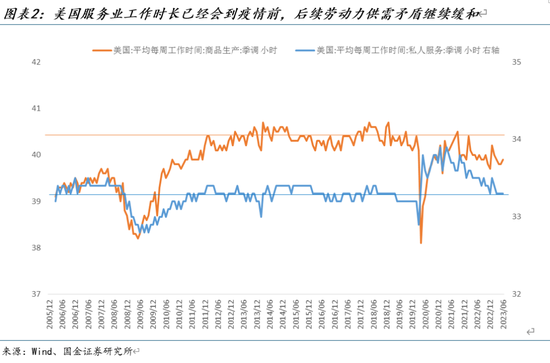

1)美国服务业平均工作时长回落至正常水平,表明服务业劳动供需矛盾的缓解。制造业PMI回落,代表的美国经济周期下行。服务业作为相对滞后部门,当前就业供需矛盾缓解,美国经济韧性后劲不足,下行风险仍在。在此背景下,美联储转鸽是大势所趋。

2)美元下行,人民币贬值告一段落,新兴市场补涨。布局反弹两大思路,一是TMT长期主线在短期继续跟随市场走强;二是押注美联储转鸽,黄金和创新药有望受益。

一、美元重新下行周期,新兴市场股票补涨

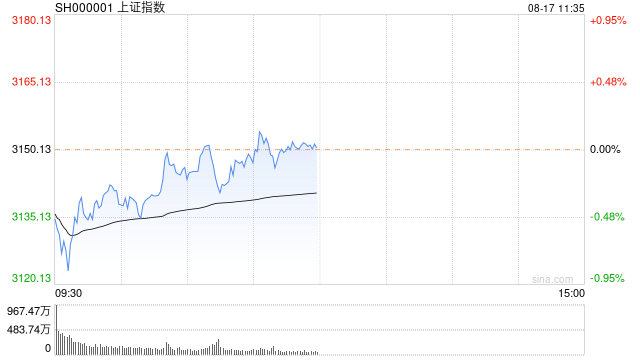

近期制约港股、A股表现的主要因素是美元升值、人民币贬值。正如我们上周周报所述,中美相对基本面预期收敛将带动中美利差上行,人民币贬值将告一段落。与此同时,美元指数有望重新进入下行周期,进一步加强人民币升值趋势,这个阶段港股和A股等新兴市场有望迎来补涨行情。

美国经济看似韧性十足,其中大背景是美国制造业PMI低于荣枯线才8个月时间。尽管美国服务业呈现一定韧性,但当前服务业平均工作时间已经回落到疫情前水平,这意味着服务业部分劳动供需矛盾将逐步缓解。后续经济周期下行阶段,服务业相关指标转向负面或是大概率事件。在此情况下,美联储由鹰转鸽或是大势所趋。

以美国商品生产部门为例,在疫情期间大幅裁员后,美国商品生产部门平均每周工作时间同样明显回升,2021年一度回到疫情水平。但是,去年随着经济周期的下行,商品生产部门平均工作时间持续下降,这反映的是美国商品生产部门劳动供需矛盾的缓解。

反观服务业部门,一般来说美国服务业平均每周工作时间大概在33.5小时左右,当前服务业每周平均工作时长刚刚回到疫情前正常水平,这个过程明显滞后于制造业部门。但背后驱动逻辑是类似的,反映了服务业劳动供需矛盾的缓解。在此背景下,后续服务业新增就业对非农数据的支撑或进一步下降。

美元指数在美国经济下行和美联储转鸽的背景下或重新转为下行趋势,新兴市场股票或明显受益。正如前文所述,经济周期下行,服务业等滞后部门景气反转,美国经济基本面下行或对美元指数形成明显拖累。与此同时,美联储政策转鸽,也将进一步加剧美元指数下行趋势。回顾恒生指数和美元指数的走势,两者存在明显的负相关性。后续美元贬值趋势将促使港股等新兴市场股票不涨。

二、如何把握反弹:TMT第三买点,黄金第二买点、创新药第一买点

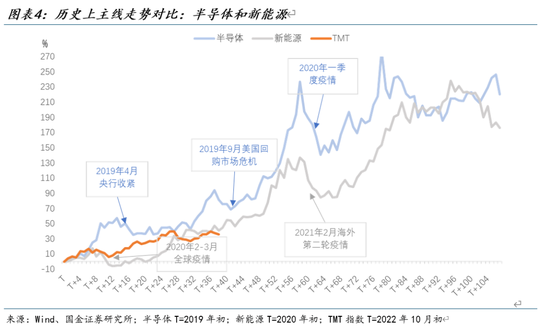

当前是TMT第三买点,其中第一买点是今年2-3月CHATGPT3.5和4.0发布升级阶段,第二买点是4月底和5月初的调整阶段。为什么我们在TMT板块4-5月调整和当前调整阶段依然持续看好后续行情?

首先,我们一再强调TMT是未来2-3年A股市场主线。长期逻辑在短期业绩上有望持续验证,一方面基本面触底,疫后恢复、国产替代和AI科技浪潮分别对应短中长期业绩逻辑;另一方面当前仍属于主线初期,表现为市场对基本面分歧较大,公募等偏右侧资金配置较低。主线早期往往都呈现主题投资特点,也就是“只见估值,未见业绩”;

其次,2-3年长期主线的大级别行情不可能是一蹴而就的,期间都有明显的调整(20%-40%的调整幅度)。但从历史经验来看,长期主线在短期大幅调整的风险主要来自市场风险,4月底和5月初TMT短期调整仍伴随大盘指数冲高,当前大盘指数不存在明显下行风险,TMT短期调整同样不足为惧。

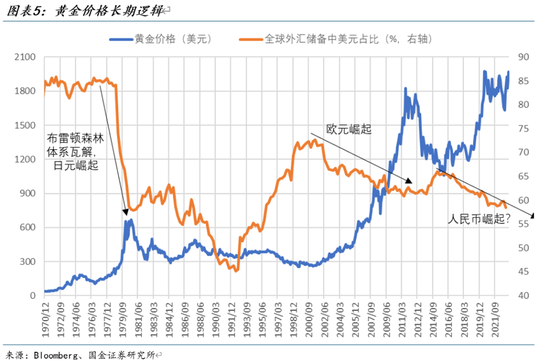

当前是贵金属今年的第二买点,第一买点是3月初。黄金上涨的长期逻辑是美元信用的下降,历史上70年代黄金牛市和2000-2010年黄金牛市分别对应美元遭受日元和欧元的调整,全球外汇储备中美元占比明显回落。2018-2019年贸易战后,人民币国际化或是新一轮全球货币体系变化的起点。

短期而言,美国经济趋势向下,资本开支和库存周期都处在下行周期,美联储政策宽松是大势所趋,美国实际利率下行和美元指数走弱都将短期继续支撑贵金属价格上行。

创新药存在左侧机会,当前是第一买点。首先,创新药的行情离不开宽松的融资环境,因为创新药需要大规模持续的研发投入,兑现业绩的久期和不确定较高;其次,创新药的行情同样与公司管线进度和新药落地等基本面因素相关。过去两年多时间,创新药在加息周期中,行情呈现大幅下跌。当前时点,美联储转鸽大势所趋,创新药进入左侧布局阶段。国内创新药企业将受益于全球创新药的修复。

三、市场观点:行情更上一层楼,TMT崛起

方向:海外紧缩缓和与国内政策红利驱动后市向上逻辑未变。1)海外出清之年,美国经济周期向下,劳动生产率明显下降,看似紧张劳动力市场在经济持续下行后大概率反转,美联储紧缩缓和趋势明显;2)国内过渡之年,经济趋势向上,但弹性有限,产业政策或进一步提升市场风险偏好。

位置:行情刚至中段。大股东增减持规模、指数换手率等市场结构指标来看,当前市场处在上行中段。私募仓位处在历史中位数以下,大股东净减持规模处在历史较低位,指数换手率也没有出现和指数走势明显背离的情形。

风格:进击中小成长。经济弱复苏的情况下,TMT为代表的科技成长将是超额收益核心主线。TMT具备了成为未来2-3年投资新主线的所有特征。也就是“基本面见底回升、机构配置低位”的必要条件,“长期逻辑在短期业绩上持续验证”的充分条件。参考历史上2-3年主线短期明显调整的特征,本轮TMT主线的短期明显调整或同样跟随市场调整而调整,也就是宏观因素对整体市场的冲击或是TMT主线最大的风险。

风险:我们认为美国经济硬着陆风险仍在,四季度需要重视美国经济衰退的冲击。当前美国制造业PMI和非制造业PMI都持续下行,但劳动力市场和服务业表现初一定的韧性。一方面是因为服务业是经济后周期部门,另一方面是因为新冠疫情后美国劳动生产率下降明显(缺勤率高、到岗率低)。当前美国制造业PMI略低于荣枯线,上市公司资本开支增速刚回落2-3个季度,资本开支周期和库存周期下行压力之下,劳动力市场和服务业韧性难以为继。此外,在如此低迷的消费信心之下,历史上美国经济都呈现较大的下行压力。

四、行业配置:布局TMT长期主线、押注美联储宽松和指数上台阶

布局未来2-3年长期主线TMT板块,短期仍具备产业政策和产业趋势共振的机会。同时重视贵金属和创新药板块在美联储宽松背景下的投资机会。提前布局券商板块。

主线1:TMT崛起。计算机、通信、传媒、半导体

计算机:政策持续加码,AI等新产业趋势明显,业绩持续验证,toC端应用确定性高。

通信:运营商云业务重估,大算力新需求下光通信新技术迭代,业绩在持续改善。

传媒:行业基本面和政策面均呈现积极向上变化,叠加AI新技术带来应用层落地,特别是游戏出海等领域。

半导体:短期beta行情仍有待观察,但去库周期临近尾声,产业政策持续支持。

主线2:美联储转鸽。黄金、创新药

贵金属板:美国经济下行,美元实际利率下行支撑贵金属价格。此外,美联储紧缩预期缓和是大趋势。

创新药板块:加息周期下对全球创新药板块压制逐步趋缓,宽松周期再起,全球创新药有望迎来新一轮周期。

主线3:指数上台阶。券商

券商:指数有望再上台阶,在市场向上阶段有望演绎beta性行情。

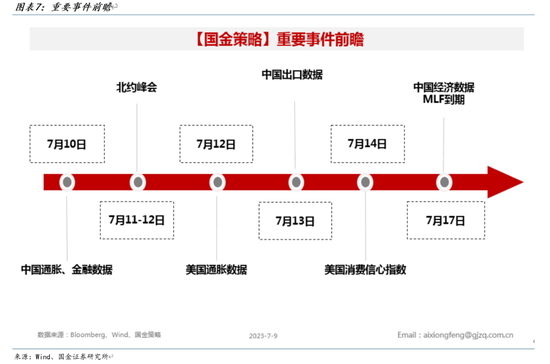

五、重要事件前瞻

风险提示:全球经济下行超预期(国内经济超预期下行、海外经济下行风险)、宏观流动性收缩风险(美联储超预期加息及缩表)、海外黑天鹅事件(俄乌局势地缘政治风险)

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/11473.html