能源化工:海外消息扰动引发进口缩量担忧,甲醇涨势偏强

- 未命名

- 2023-06-29

- 164

[能源化工]

【行情回顾】

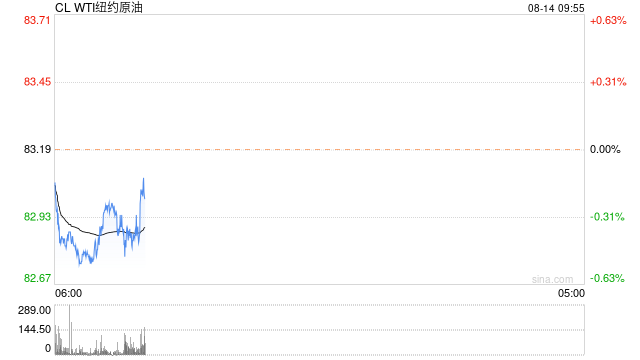

6月28日,NYMEX原油期货08合约69.56涨1.86美元/桶或2.75%;ICE布油期货08合约74.03涨1.77美元/桶或2.45%。中国INE原油期货主力合约2308跌6.0至536元/桶,夜盘涨7.8至543.8元/桶。

【重要资讯】

1. 美国至6月23日当周原油出口量为2023年2月24日当周以来最高;美国至6月23日当周除却战略储备的商业原油库存为2023年1月27日当周以来最低。

2. 美国至6月23日当周EIA原油库存 -960.3万桶,预期-175.7万桶,前值-383.1万桶。

3. 市场消息:俄罗斯计划在7月份将海运柴油出口增加11%.

4. 新加坡企业发展局(ESG):截至6月27日当周,新加坡轻质馏分油库存下降105000桶,至1462.6万桶的近六个月低点。新加坡中馏分油库存增加24.8万桶,达到798万桶的两周新高。新加坡燃油库存增加185.9万桶,达到2039.4万桶的两周高点。

5. 截至6月24日当周,日本商业原油库存下降43万千升至1131万千升。日本汽油库存增加29000千升至163万千升。日本石脑油库存上涨30000千升至147万千升。

6. 欧洲央行管委斯图纳拉斯:如果基线情景像我们预测的那样发展,7月可能加息。但现在预测欧洲央行9月份会做什么还为时过早。

【行情展望】

昨晚EIA商业原油库存大幅去库,美国原油出口大增,库存数据利好刺激下油价反弹。随着沙特7月份即将迎来减产,供应端收紧预期即将兑现,油价下方支撑较强。宏观方面,鲍威尔称美联储年内或再加息两次,欧洲央行也表示短期内无法结束加息周期,虽海外石油需求在服务业表现尚可情况下有一定韧性,且高利率背景下海外数据显示衰退迹象,海外需求预期偏弱,制约油价上行空间,油价或延续区间震荡走势,布油参考70-78美元/桶。关注周五中国6月PMI数据以及关于国内政策预期的变化。

沥青:供应预期抬升,需求延续疲弱

【现货方面】

6月28日,国内沥青均价为3874元/吨,较上一工作日价格下调3元/吨,山东个别炼厂小幅下调报价,其他区域持稳为主,国内沥青现货维持稳中偏弱走势。

【开工方面】

2023年第26周(20230622-20230628),国内沥青79家样本企业产能利用率为34.6%,环比增加0.8个百分点。

【库存方面】

截止2023年6月27日,新样本国内54家沥青样本生产厂库库存共计102.3万吨,环比减少1.8万吨或1.7%。老样本54家沥青生产厂库库存共计98.9万吨,环比减少3万吨或2.9%。

截止2023年6月27日,新样本国内沥青76家样本贸易商库存量(原企业社会库库存)共计163万吨,环比减少1.3万吨或0.8%。

【行情展望】

供应方面,2023年7月份国内沥青总计划排产量为298.4万吨,环比排产增加27.8万吨或10.3%,山东省商务厅召开了关于稀释沥青、原油、燃料油等商品进口的相关工作座谈会,据悉会议表示符合要求的稀释沥青可正常进口,不符合要求的稀释沥青可按其他重油名义进口,原料问题取得部分进展,稀释沥青通关问题终将解决,沥青供应预期有一定提升。需求方面,沥青市场需求表现有所分化,北方地区需求较为稳定,南方多降雨天气为主,刚需表现较为一般,除天气影响外,资金因素仍然制约需求恢复空间,需求表现延续疲弱态势。整体而言,供应预期抬升叠加需求表现疲弱,沥青存一定累库预期,沥青走势或稍弱于成本端,建议逢高做空沥青裂解价差,单边震荡思路,10合约区间参考3500-3700元/吨。

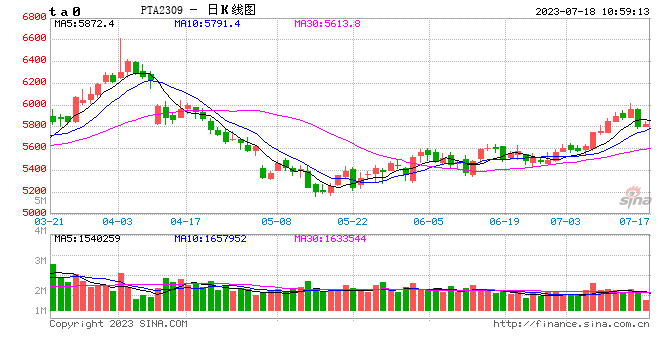

PTA:油价上涨带动PTA反弹,但弱预期下反弹乏力

【现货方面】

昨日PTA期货区间震荡,现货市场商谈一般性,不过临近收盘商谈略有好转,个别聚酯工厂有买货,基差偏弱。本周及下周主港主流货源在09+65成交,略低在09+60,略高在09+68~70成交,价格成交区间在5530~5560附近。7月中在09+60有成交。7月下在09+52~55成交。本周仓单在09+60有成交。主港主流货源基差在09+65。

【成本方面】

昨日亚洲PX下跌2美元/吨至964美元/吨,PXN小幅压缩至452美元/吨附近;PTA现货加工费至290元/吨附近,TA09盘面加工费227元/吨。

【供需方面】

供应:嘉通重启,PTA负荷回升至85%附近。

需求:聚酯负荷持至92.6%附近。江浙涤丝价格多稳,个别优惠扩大,产销整体一般。目前终端开工尚可,涤丝刚需维持,但下游倾向于阶段性采购为主,备货意愿有限,短期预计丝价维持偏弱震荡。

【行情展望】

虽然国内PX开工率仍在回升,但因下游PTA负荷偏高且7月有新装置投产预期,短期PX仍有一定支撑。随着PTA检修装置重启,PTA负荷回升至85%附近偏高水平,尽管下游聚酯负荷维持高位,但因现货流通偏宽松,且PTA远端供需预期偏弱,基差偏弱运行。PTA绝对价格在低加工费下支撑偏强,但弱预期下反弹乏力,短期TA09在5300-5600区间震荡。操作上,TA09滚动短空操作;TA-SC价差逢高滚动做缩。

乙二醇:供需预期偏弱,短期MEG低位震荡

【现货方面】

昨日乙二醇盘面震荡运行,市场成交一般。上午乙二醇震荡偏弱,市场交投一般,换手成交为主。午后乙二醇价格重心小幅回升,基差窄幅走弱至09合约贴水80-85元/吨附近,高价成交至3828元/吨一线。美金方面,乙二醇外盘重心窄幅整理,近期船货商谈在445-447美元/吨附近,整体交投偏淡。

【供需方面】

供应:乙二醇整体开工57.87%(+0.84%),其中煤制乙二醇开工65.72%(+4.93%)。

库存:华东主港地区MEG港口库存约97.6万吨附近,环比上期增加0.4万吨。

需求:聚酯负荷持至92.6%附近。江浙涤丝价格多稳,个别优惠扩大,产销整体一般。目前终端开工尚可,涤丝刚需维持,但下游倾向于阶段性采购为主,备货意愿有限,短期预计丝价维持偏弱震荡。

【行情展望】

月底多套一体化检修装置逐步重启,国内MEG供应增量陆续释放中。且6月底7月初远洋货将逐步抵港,7月开始MEG供需逐步转弱,3季度存累库预期,叠加成本端偏弱,MEG市场心态承压。但因下游聚酯需求韧性较强,3季度MEG累库幅度不大,且MEG供应端利空因素基本兑现,MEG低位相对抗跌,整体维持低位震荡走势,短期观望。

短纤:供需格局偏弱,短纤走势依然承压

【现货方面】

昨日直纺涤短期货震荡偏弱,现货报价维稳,成交商谈。半光1.4D 主流成交重心维持在7000-7200元/吨附近。下游刚需采购,成交量回落,平均产销在45%。半光1.4D 直纺涤短江浙商谈重心7000-7250元/吨,福建主流7150-7250元/吨附近,山东、河北主流7100-7250元/吨送到。

【供需方面】

供应:直纺涤短负荷至82.1%。另外,实华15万吨短纤装置计划6月底重启,短纤负荷将提升至84%附近。

需求:纯涤纱及涤棉纱维持商谈走货,成交疲软,库存持续增加。

【行情展望】

短纤自身供需面偏弱,目前短纤开工率偏高,而传统需求淡季下,叠加纱厂在高成品库存及低现金流,纯涤纱负荷偏低,节后短纤工厂大幅累库,预计短纤绝对价格仍承压,加工费存压缩预期。策略上,PF08滚动短空;PF08-TA08价差逢高滚动做压缩。

苯乙烯:油价上涨带动反弹,但弱预期下苯乙烯反弹承压

【现货方面】

昨日华东市场苯乙烯宽幅震荡,港口库存小幅回落,终端需求保持低迷,小单刚需采购,交投气氛略显观望,纸货换货交易为主,基差略有走弱。至收盘现货7100-7170,7月下7090-7180,8月下7060-7130,9月下7020-7090,单位:元/吨。美金市场小幅整理,内外盘价差保持倒挂,船货报盘略显减少,以纸货和合约为主,8月纸货830对880,9月纸货卖盘870,单位:美元/吨。

【成本方面】

昨日纯苯价格继续下跌。上午原料端和下游苯乙烯盘面期货价格走势震荡,纯苯价格受其影响偏弱,截止收盘江苏港口纯苯现货及6月下商谈6000/6030元/吨,7月下及8月下商谈6050/6080元/吨,9月下商谈6060/6110元/吨,昨日纯苯美金市场因新加坡公共假期提前收盘。

【供需方面】

供应:目前苯乙烯负荷至62%附近。

需求:随着端午假期结束,下游EPS陆续恢复开工,ABS/PS负荷平稳,行业利润保持尚可,但下游出货缓慢,新订单跟进有限。

【行情展望】

终端需求表现低迷,港口提货缓慢,港口库存偏高运行,苯乙烯基差延续弱势。部分苯乙烯检修装置重启,以及浙石化新装置出产品,目前下游整体开工偏低,苯乙烯供需预期偏弱。成本端来看,原料纯苯供需面仍偏弱,但下游苯乙烯新装置投产及检修装置重启对纯苯需求提升,纯苯低位支撑略强;非一体化装置现金流逐步压缩,苯乙烯短期仍无明显支撑。昨日夜盘随着市场情绪好转及油价反弹,苯乙烯有所反弹,但弱预期下反弹空间有限。策略上,EB08滚动做空为主;月差反套为主;EB08-BZ08价差在800-1200区间操作,逢高做缩。

PVC:宏观扰动加剧,强预期弱现实下PVC磨底运行

【PVC现货】

国内PVC市场窄幅整理,点价货源暂无明显优势,但一口价高价部分仍难成交,整体成交不佳。下游采购积极性偏低,部分暂时观望,现货市场交投气氛偏淡。5型电石料,华东主流现汇自提5570-5690元/吨,华南主流现汇自提5600-5680元/吨,河北现汇送到5480-5500元/吨,山东现汇送到5550-5600元/吨。

【电石】

电石市场价格重心未动,个别成交灵活。乌海地区电石出货不稳定,企业积极出货为主,其余区域出货正常,观望为主。下游到货状况维持前期,采购价难有变化。目前各地PVC企业电石到厂价格为:山东主流接收价3170-3300元/吨;山西榆社陕西自提2750元/吨;陕西北元乌海府谷货源到厂价2850元/吨。

【PVC开工、库存】

开工:截至6月22日, PVC整体开工负荷率67.9%,环比略增0.12个百分点;其中电石法PVC开工负荷率67.12%,环比下降0.21个百分点;乙烯法PVC开工负荷率70.25%,环比提升1.08个百分点。

库存:截至6月23日,国内PVC社会库存在48.64万吨,环比增加0.35%,同比增加31.37%;其中华东地区在39.14万吨,华南地区在9.50万吨。

【行情展望】

近期市场交易宏观政策预期为主,大宗商品整体看偏强走势。PVC供需当前双弱,本周期PVC开工小幅提升,同比开工低位;需求端内需差,采购刚需为主,驱动不足,据悉部分终端企业年中促销效果不佳。基差贴水运行,现货端跟涨暂看显乏力,PVC或再度走入强预期弱现实矛盾中。库存方面社库累库厂库去库,合计从绝对量看压力仍大。预计盘面底部震荡为主,暂看5600-6000区间运行。

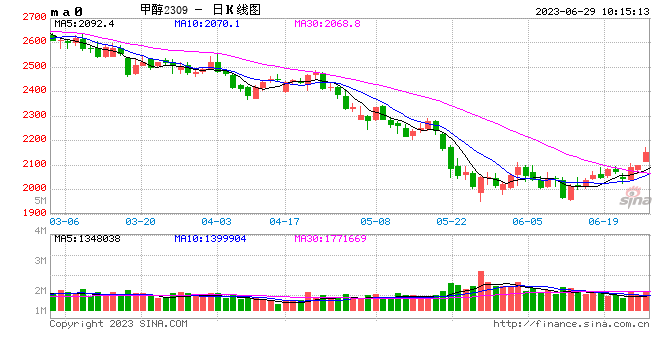

甲醇:海外消息扰动引发进口缩量担忧,甲醇涨势偏强

【甲醇现货】

内蒙古甲醇主流意向价格在1740-1770元/吨,生产企业出货为主,下游按需采购为主,价格整理运行。山东地区今日主流成交在2020-2150元/吨,价格僵持整理。广东市场稳中偏强,主流商谈在2090-2100元/吨,成交尚可。太仓甲醇市场稳中走高,价格在2085-2110元/吨,刚需放量一般。

【甲醇开工、库存】

开工:截至6月22日,国内甲醇整体装置开工负荷为64.27%,较上周下跌4.48个百分点,较去年同期下跌9.17个百分点。

库存:截至6月15日,沿海地区甲醇库存在92.25万吨,环比上涨1.95万吨,涨幅为2.16%,同比下降17.47%。整体沿海地区甲醇可流通货源预估27.8万吨附近。

【行情展望】

昨日甲醇涨势强,消息面信息较多。据悉伊朗天然气大涨逾4成,部分装置有停车打算;且当前运行装置往中国方向装船不佳,东南亚市场挤占部分货源。进口缩量引发担忧。国内煤价方面,大方向上煤在高供给高库存下仍作为煤化工拖累项,但短期在迎峰度夏的旺季价格有支撑。国内供需当前双弱,甲醇企业启停均有;需求端传统下游处于淡季,MTO因兴兴停车整体开工率下滑。港口库存新一周期维持累库,需关注伊朗装置扰动对7-8月进口量实质缩减的效果。在海外动态刺激下预计甲醇短期震荡偏强,但也需关注港口成交的跟进情况,暂看关注2300一线压力。

尿素: 实际交投氛围较谨慎,短期利多刺激难改中长期宽松格局

UR2309

【当前逻辑】

1.现货市场看,山东临沂市场2150元/吨,较上一个工作日上调20元/吨。国内尿素行情延续涨势,主流区域尿素企业报价继续上调10-30元/吨,厂家新单成交又增加,现货行情短时偏强运行,但基差向上修复较快,也得益于期货价格连续快速上涨导致。受现货供应较为充足和部分新增产能投入影响,交投气氛可能相继转凉。及时留意后续装置检修的预期,国际招标的动向。所以随后的8-9月份国内尿素市场继续弱势盘整,估计我国尿素市场价每吨将在2000-2100元之间;

2.供需面看,7月份除了四川,河南等地的一些工厂计划检修,主产区前期停车的一些装置复产可能使日产量上升。港口库存上,印标船期将至,叠加东南亚和拉丁美洲的一些订单的后续,港口库存可能有上升。从企业库存来看,在农业需求即将结束的情况下,估计企业库存将面临累库的压力。从整体上看,后市国内尿素市场的宽松格局继续维持。并且下半年供应端中国尿素新增产能的投放量高于上半年,新增产能有望达到400万吨左右,且以湖北,安徽和河南为主。新增产能将正常生产,预计日产将保持17.5万吨左右,现货供应相对充足。而下半年的尿素需求端步入工农业用肥的淡季,预计工业需求将在8月底开始,但是实际使用量远远小于上半年。集港发运速度高于去年,出口流向需求预期后续看好,总体需求量低于上半年水平;

【观点与策略】

短时来看,利多扰动仍存,一方面厂家待发订单相对充裕库存走低,另一方面汇率下行、出口可能增加,叠加宏观共振都可能带动期价走高,但基差快速收缩,短时间拉涨阻力加大。操作策略方面,坚持单边逢高空思路不变,但短时间受到扰动,建议观望后入场。操作任何方向都需要特别注意仓位控制,仅供参考。

LLDPE:市场的预期和现实博弈依然在继续,后市预计仍有走弱趋势

L2309

【基本面情况】

1.供需面看,6月检修影响量较上月减少17.33%。其中,大庆石化8条装置检修时长50-60天不等,兰州石化HDPE老线、老全密度、LDPE装置均有大修计划,计划在7月下旬重启。前期停车的万华化学低压装置有可能在7月择机开车,预计生产低压管材为主。海国龙油7月暂无开车计划。国内PE下游各行业平均开工率在43%左右,较上月下跌2%。目前农膜整体开工率较上月同期-3%;管材开工率较上月同期-5%;包装膜开工率较上月同期-1%;中空较上月同期-2%;注塑开工率较上月同期-2%,拉丝开工率较上月同期-1%;

2.现货端,LLDPE市场价格部分走软,华北大区线性部分涨跌10-80元/吨,华东大区线性部分涨跌20-50元/吨;华南大区线性涨跌20-50元/吨。国内LLDPE的主流价格在7750-8300元/吨。线性期货高开震荡运行,市场交投气氛一般,持货商随行报盘。终端需求未见明显改观,维持刚需拿货居多;

【观点和策略】

综合来看,下游需求低迷,供大于求局面短期难逆转,预计短期偏弱运行为主。操作策略上,LL单边建议波段操作为主,预计波动区间预计在[7600,7900];关注L09-01近远月套利机会,仅供参考。

PP:价格上涨后现货成交转弱,后期宽松格局加深

PP2309

【基本面情况】

1.供需面情况看,受聚丙烯市场价格上涨影响,石化企业检修意愿降低,部分停车检修装置提前重启,装置检修损失量虽有增加,但幅度不大;且受价格上涨影响,生产企业开工负荷也出现一定幅度的提升,降负损失量出现回落。后市来看,计划内新增检修企业不多,且近期部分检修装置计划中期,预计检修损失量将出现回落;且当前聚丙烯市场受宏观面支撑,价格处于上涨通道,聚丙烯生产企业利润空间尚可,降负意愿不大,因此预计未来一段时间内,国内聚丙烯装置降负损失量或有回落,供应端压力将有一定增长;

2.现货端,各地区拉丝主流报盘大稳小动7000-7100,月底生产厂家挺价销售,贸易商出货节奏放缓,报盘谨慎,实盘窄幅让利成交,装置减损量较为稳定,对价格仍有支撑,需求处于传统淡季,订单不足,延续疲软态势,供需未有明显变化,聚丙烯市场震荡整理。

【观点和策略】

总体看,政策炒作和宏观预期开始降温,在没有强力供需基础支撑的情况下,强预期的故事很难长期维持。因此操作策略方面,单边建议偏空思路为主,短期波动区间在[6850, 7100];持续关注L-P价差短期收缩后扩大机会,仅供参考。

LPG:基本面驱动因素较弱,LPG低位震荡

【现货方面】

国产主流:华南3780-3860元/吨,上海3750-3800元/吨,江苏3850-3920元/吨,浙江3750-3900元/吨,福建3820-3870元/吨,山东民用主流3720-3740元/吨左右,醚后碳四主流4700-4950元/吨;进口气主流:华南3730-3880元/吨,浙江3850-4000元/吨,江苏3850-3900元/吨。基差,华东182元/吨,华南152元/吨,山东67元/吨。最低可交割品定标地为山东。

【供应方面】

截至6月22日,国内液化气商品量总量为51.69 万吨左右,较上周增加0.48 万吨或0.94%,日均商品量为7.39万吨左右。

【下游开工】

截至6月22日,烷基化开工率为47.23%,环比增加0.62%;MTBE开工率为60.46%;PDH开工率为78.3%。

【库存方面】

截至6月22日,中国液化气港口样本库存量:270.58 万吨,较上周减少6.19万吨或2.24%。

【行情展望】

原油市场多空消息博弈,油价上行受阻,PG成本端支撑较弱。当前,下游燃烧需求处于淡季,化工需求强劲,周度数据显示烷基化装置和MTBE装置开工率皆有上升, PDH开工率恢复至八成左右。较弱预期使得七月CP值再度走跌,美国丙烷超预期累库情况叠加中东高出口量,国内港口库存仍有积压,并未消化。总体来看,LPG弱势仍在延续,短期PG09低位震荡对待,运行区间参考3500-3900。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.ukzlpcl.cn/post/10300.html